Die Grundsteuerreform – Wie machen wir das in Bayern?

Die Grundsteuer wurde reformiert. Das Bundesverfassungsgericht hat die bisherigen Berechnungsgrundlagen, die Einheitswerte, als verfassungswidrig eingestuft. Bemängelt wurde vor allem, dass die Werte veraltet sind und deshalb die einzelnen Grundsteuerzahlerinnen und -zahler ungleich behandelt werden. Deshalb gilt: Bis 2024 berechnet sich die Grundsteuer noch nach den Einheitswerten, ab 2025 berechnet sie sich dann nach den neuen Berechnungsgrundlagen, den Äquivalenzbeträgen oder den Grundsteuerwerten. Für Grundstücke wird in Bayern ein wertunabhängiges Flächenmodell umgesetzt. Damit wird im Gegensatz zum Bundesmodell verhindert, dass die Grundsteuer allein aufgrund steigender Immobilienpreise automatisch steigt.

Die neuen Berechnungsgrundlagen werden von den Finanzämtern ermittelt. Die Städte und Gemeinden berechnen die Grundsteuer auf dieser Grundlage anhand des jeweiligen eigenen Hebesatzes und bestimmen damit die Höhe der Steuer ab dem 1. Januar 2025. Die „neue“ Grundsteuer ist also erstmalig ab 2025 zu zahlen.

Um die neuen Berechnungsgrundlagen für die Grundsteuer ermitteln zu können, müssen alle Eigentümerinnen und Eigentümer von Grundstücken (z. B. einem Einfamilienhaus, einer Eigentumswohnung oder eines Gewerbegrundstücks) und Betrieben der Land- und Forstwirtschaft (dazu zählen z. B. auch einzelne oder mehrere land- und forstwirtschaftliche Flurstücke) eine Grundsteuererklärung einreichen. Die Grundsteuererklärung war zwischen dem 1. Juli 2022 und dem 30. April 2023 abzugeben. Hierzu wurden die Eigentümerinnen und Eigentümer zuletzt mit der Allgemeinverfügung des Bayerischen Landesamts für Steuern vom 1. Februar 2023 öffentlich aufgefordert. Zu den Ausnahmen zur Allgemeinverfügung vergleiche Verfügung vom 2. Februar 2023 sowie Verfügung vom 2. Februar 2023.

Hinsichtlich der Frist zur Anzeige von Änderungen der Jahre 2022 und 2023 wird auf die Allgemeinverfügung vom 17. April 2024 sowie hinsichtlich der Frist zur Anzeige von Änderungen der Jahre 2024 und 2025 auf die Allgemeinverfügung vom 5. Dezember 2025 hingewiesen. Zu den Ausnahmen von der Anzeigepflicht vergleiche Verfügung vom 17. April 2024.

Informationen zur Behandlung von Photovoltaikanlagen auf landwirtschaftlichen Flächen finden Sie unter dem Punkt „Wie sind Photovoltaikanlagen auf landwirtschaftlichen Flächen zu erklären?“.

Aktuelle Informationen

Sie haben einen Grundsteuerbescheid für die Grundsteuer ab 2025 von Ihrer Kommune

erhalten?

Hier finden Sie die wichtigsten Fragen und Antworten

An wen und wann muss ich die Grundsteuer zahlen?

Die Grundsteuer müssen Sie an die Gemeinde und nicht an das Finanzamt bezahlen. Auf Ihrem Grundsteuerbescheid steht die Höhe der Grundsteuer, das Fälligkeitsdatum sowie die Bankverbindung der Gemeinde.

Wann müssen Sie die neue Grundsteuer bezahlen?

Wie wird der Grundsteuermessbetrag bzw. die Grundsteuer berechnet?

Wie wird die Grundsteuer in Bayern künftig berechnet?

Diese Bescheide können Sie bekommen.

Wer legt den Hebesatz fest?

Jede Gemeinde legt ihre Hebesätze selbst fest. Sie unterscheidet dabei zwischen einem Hebesatz für die Betriebe der Land- und Forstwirtschaft (sogenannte Grundsteuer A) und einem Hebesatz für die Grundstücke des Grundvermögens (Grundsteuer B).

Der Bayerische Landtag, die Bayerische Staatsregierung und die Steuerverwaltung haben auf die Hebesätze der Gemeinden keinen Einfluss.

Wie hoch ist der neue Hebesatz?

Kann die Grundsteuer erlassen werden?

Die Grundsteuer kann nur in Ausnahmefällen erlassen werden. Den Erlass müssen Sie bei

der Gemeinde beantragen.

Wie geht es weiter? Kann die Grundsteuer erlassen werden?

Kann die Grundsteuer gestundet werden?

Eine Stundung der Grundsteuer kann die zuständige Gemeinde gewähren. Bitte wenden Sie sich an Ihre Gemeinde.

Ich bin der Meinung, dass mein Bescheid nicht richtig ist. Was kann ich tun?

Sie sind der Meinung, Ihr Bescheid ist nicht richtig?

Was ist, wenn ich nicht mehr Eigentümerin bzw. Eigentümer des Grundbesitzes (Grundstück bzw. Betrieb der Land- und Forstwirtschaft) bin?

Ändert sich die Eigentümerin oder der Eigentümer, weil der ganze, vollständig steuerpflichtige Grundbesitz verkauft, verschenkt oder vererbt wurde, wird das Finanzamt von sich aus tätig.

Ändert sich hingegen das Eigentum

- nur an einer Teilfläche des Grundstücks oder des Betriebs der Land- und Forstwirtschaft,

- eines teilweise oder vollständig von der Grundsteuer befreiten Grundbesitzes oder

- eines Gebäudes auf fremden Grund und Boden

Das Finanzamt rechnet in diesen Fällen die Flächen und die Äquivalenzbeträge bzw. den Grundsteuerwert und den Grundsteuermessbetrag auf den 1. Januar des Folgejahres der neuen Eigentümerin oder dem neuen Eigentümer zu und schickt ihr oder ihm die Bescheide. Das Finanzamt informiert auch die Gemeinde über den Eigentumswechsel. Diese verschickt anschließend einen neuen Grundsteuerbescheid.

Wann wird die Grundsteuer neu berechnet?

Bei Fragen können Sie sich jederzeit schriftlich oder elektronisch (per Brief, ELSTER - Ihr Online-Finanzamt) an Ihr zuständiges Finanzamt wenden.

Nach Abgabe einer Grundsteuererklärung oder einer Grundsteueränderungsanzeige – was passiert nun?

| Grundsteuer B (Grundvermögen) | Grundsteuer A (land- und forstwirtschaftliches Vermögen) |

|---|---|

| Bescheid über die Grundsteueräquivalenzbeträge | Bescheid über den Grundsteuerwert |

| Bescheid über den Grundsteuermessbetrag | |

| ggf. Bescheid über die Zerlegung des Grundsteuermessbetrags | |

| Grundsteuerbescheid | |

Für die wirtschaftliche Einheit werden Ihnen in der Regel vom Finanzamt zwei Bescheide und von der Gemeinde ein Bescheid zugeschickt.

Grundsteuer B (Grundvermögen) – unbebautes / bebautes Grundstück

| Rechenweg | Die Berechnung finden Sie im | Der Bescheid wird verschickt durch |

|---|---|---|

| Fläche | Bescheid über die Grundsteueräquivalenzbeträge | das Finanzamt |

| × Äquivalenzzahl | ||

| = Äquivalenzbetrag | ||

| × Grundsteuermesszahl | Bescheid über den Grundsteuermessbetrag | |

| = Grundsteuermessbetrag | ||

| × Hebesatz der Gemeinde | Grundsteuerbescheid | die Gemeinde |

Grundsteuer A (land- und forstwirtschaftliches Vermögen) – Betrieb der Land- und

Forstwirtschaft

(dazu zählen z. B. auch einzelne bzw. mehrere land- und

forstwirtschaftliche Flurstücke)

| Rechenweg | Die Berechnung finden Sie im | Der Bescheid wird verschickt durch |

|---|---|---|

| Fläche | Bescheid über den Grundsteuerwert | das Finanzamt |

|

× nutzungsabhängiger, pauschaler Faktor (gesetzlich festgelegt) |

||

| × Faktor 18.6 | ||

| = Grundsteuerwert | ||

| × Grundsteuermesszahl | Bescheid über den Grundsteuermessbetrag | |

| = Grundsteuermessbetrag | ||

| × Hebesatz der Gemeinde | Grundsteuerbescheid | die Gemeinde |

Der Bescheid über die Grundsteueräquivalenzbeträge bzw. über den Grundsteuerwert

bildet jeweils die Grundlage für den zugehörigen Bescheid über den

Grundsteuermessbetrag. Auf diesem baut letztlich der Grundsteuerbescheid der

Gemeinde auf. Bei den Bescheiden des Finanzamts handelt es sich deshalb um

sogenannte Grundlagenbescheide.

Der Bescheid über die Grundsteueräquivalenzbeträge/den Grundsteuerwert und der

Bescheid über den Grundsteuermessbetrag enthalten lediglich

Berechnungsgrundlagen.

Aufgrund der Bescheide des Finanzamts müssen Sie nichts

bezahlen.

Das Finanzamt teilt der Gemeinde den Grundsteuermessbetrag als Berechnungsgrundlage

für die Grundsteuer selbständig mit. Sie müssen dafür nichts tun.

Sie bekommen in der Regel zweimal Post.

Die ersten beiden Bescheide (Bescheid über die Grundsteueräquivalenzbeträge/den

Grundsteuerwert sowie Bescheid über den Grundsteuermessbetrag) werden durch das

Finanzamt verschickt, sobald Ihre Grundsteuererklärung bearbeitet wurde. Diese

beiden Bescheide bekommen Sie gewöhnlich zusammengefasst in einem Kuvert.

Die

Bescheide werden durch das Finanzamt verschickt, in dessen Bereich das Grundstück

oder der Betrieb der Land- und Forstwirtschaft liegt.

Den dritten Bescheid (Grundsteuerbescheid) verschickt die örtliche Gemeinde, sobald

sie ihren Hebesatz festgelegt hat, also ab 2024 (vgl. Punkt „Wie hoch ist der neue Hebesatz?“).

Erst im Grundsteuerbescheid der Gemeinde steht, wie viel Grundsteuer Sie ab 2025 an

die Gemeinde bezahlen müssen.

Sonderfälle

Der Grundbesitz erstreckt sich über mehrere Gemeinden

In diesem Fall bekommen Sie einen dritten Bescheid vom Finanzamt: Bescheid über die

Zerlegung des Grundsteuermessbetrags.

Das Finanzamt teilt den Gemeinden ihren jeweiligen Anteil am Grundsteuermessbetrag

als Berechnungsgrundlage für die Grundsteuer selbständig mit. Sie müssen dafür

nichts tun. Nähere Erläuterungen zur Eintragung in der Grundsteuererklärung finden

Sie unter „Sie haben noch Fragen zur Anlage Land- und Forstwirtschaft (BayGrSt 3)?“

unter dem Punkt

„Ihr Betrieb der Land- und Forstwirtschaft erstreckt sich über mehrere

Gemeinden?“

Der Grundbesitz ist vollständig steuerbefreit

Sofern Sie eine Erklärung abgeben müssen, bekommen Sie nur einen Bescheid, in dem

die Steuerbefreiung vom Finanzamt genehmigt wird. Von der Gemeinde erhalten Sie in

diesem Fall keinen Grundsteuerbescheid.

Nähere Erläuterungen zu Grundsteuerbefreiungen finden Sie unter "Sie haben noch

Fragen zur Anlage Grundsteuerbefreiung/ -ermäßigung (BayGrSt 4)?" unter dem Punkt

"Grundsteuerbefreiungen". Informationen zur Abgabepflicht in vollständig steuerbefreiten Fällen finden Sie

unter „Allgemeine Informationen zur Umsetzung“ unter dem Punkt

„Muss ich im Rahmen der Reform eine Grundsteuererklärung abgeben?“.

Äquivalenzzahl (nur Grundstücke des Grundvermögens – Grundsteuer

B):

Bei Grundstücken des Grundvermögens (Grundsteuer B) setzt das Bayerische

Grundsteuergesetz ein wertunabhängiges Flächenmodell um. Entscheidend sind nur die

Flächen von Grund und Boden sowie Gebäude und die Gebäudenutzung. Für die

Grundsteuer B werden die Flächen mit wertunabhängigen, pauschalen, gesetzlich

vorgegebenen Äquivalenzzahlen angesetzt.

- für den Grund und Boden 0,04 €/m2 und

- für die Wohn- bzw. Nutzfläche des Gebäudes 0,50 €/m2.

Die Äquivalenzzahl für den Grund und Boden wird in zwei Fällen ermäßigt. Die beiden Ermäßigungen können auch kombiniert auftreten.

1. Fall:

Das Gebäude wird zu mindestens 90 % für Wohnzwecke genutzt und die Fläche des Grund

und Bodens ist größer als die 10-fache Wohnfläche.

In diesem Fall wird die Äquivalenzzahl für den Teil des Grund und Bodens, der das

10-fache der Wohnfläche übersteigt, nur zu 50 % angesetzt, das heißt mit

0,02 €/m2.

Beispiel: Fläche des Grund und Bodens 2.000 m2, Wohnfläche 120 m2

120 m2 x 10 = 1.200 m2 -> Ansatz mit 0,04 €/m2

2.000 m2 – 1.200 m2 = 800 m2 -> Ansatz mit 0,02

€/m2

2. Fall:

Die Fläche des Grund und Bodens ist mindestens 10.000 m2 groß und zu

mindestens 90 % weder bebaut noch befestigt.

In diesem Fall wird der Äquivalenzbetrag für die Fläche des Grund und Bodens bis

einschließlich 10.000 m2 mit 0,04 €/m2 angesetzt.

Die

10.000 m2 übersteigende Fläche wird wie folgt berücksichtigt:

([gesamte

Fläche des Grund und Bodens in m2 - 10.000 m2] x

0,04 /m2)0,7 €

Eine Grundstücksfläche ist bebaut, wenn sie durch Bauwerke überbaut (z. B. Häuser oder Garagen) oder unterbaut (z. B. Tiefgaragen) ist. Sie ist befestigt, wenn sie durch Walzen, Stampfen, Rütteln oder Aufbringen von Baustoffen so verändert wurde, dass Regenwasser nicht oder nur schwer versickern kann. Darunter fallen z. B. Wege, Straßen, Plätze, Höfe und Stellplätze, deren Grundstücksflächen insbesondere mit Asphalt, Beton, Platten, Pflaster (auch Rasenfugenpflaster, Porenpflaster, Basaltpflaster), Rasengittersteinen oder wassergebundenen Decken (aus Kies, Splitt, Schotter, Schlacke oder Ähnliches) bedeckt sind.

Äquivalenzbetrag (nur Grundstücke des Grundvermögens – Grundsteuer B):

| Fläche | |

| × Äquivalenzzahl | |

| = Äquivalenzbetrag | Der Äquivalenzbetrag ist das Ergebnis des ersten Rechenschritts auf dem Weg zur Berechnung der Grundsteuer. |

| × Grundsteuermesszahl | |

| = Grundsteuermessbetrag | |

| × Hebesatz der Gemeinde | |

| = Grundsteuer |

Es werden bis zu drei verschiedene Äquivalenzbeträge auf Grundlage der jeweiligen Fläche ermittelt:

| 1. | Fläche des Grund und Bodens | x Äquivalenzzahl | = Äquivalenzbetrag für den Grund und Boden |

| 2. | Wohnfläche | x Äquivalenzzahl | = Äquivalenzbetrag für die Wohnfläche |

| 3. | Nutzfläche | x Äquivalenzzahl | = Äquivalenzbetrag für die Nutzfläche |

Grundsteuerwert (nur Betriebe der Land- und Forstwirtschaft –

Grundsteuer A):

Der Grundsteuerwert bildet pauschal ab, wie ertragsfähig die Flächen des Betriebs

sind (Ertragswert). Die Grundsteuer berechnet sich bei jeder der verschiedenen

Nutzungen nach folgendem Schema.

| Fläche, die der Betriebsinhaberin oder dem Betriebsinhaber gehört | |

| × nutzungsabhängiger, pauschaler Faktor (gesetzlich festgelegt) | |

|

(ggf. Zuschlag für z. B. verstärkte Tierhaltung,

Windenergieanlage, Flächen unter Glas oder Kunststoffen bei Obst-/Gemüsebau) |

|

| = Reinertrag | |

| x Faktor: 18,6 | |

| = Grundsteuerwert | Der Grundsteuerwert ist das Ergebnis des ersten Rechenschritts auf dem Weg zur Berechnung der Grundsteuer. |

| x Grundsteuermesszahl: 0,55 Promille | |

| = Grundsteuermessbetrag | |

| x Hebesatz der Gemeinde | |

| = Grundsteuer |

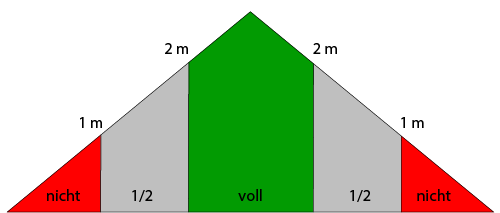

Grundsteuermesszahl:

Diese beträgt beim Grundvermögen grundsätzlich laut Gesetz 100 %. Für

Wohnflächen wird ein Abschlag von 30 % (Grundsteuermesszahl damit 70 %) gewährt.

Das heißt die Grundsteuermesszahl beträgt für

- den Grund und Boden 100 %,

- die Wohnfläche 70 % und

- die Nutzfläche 100 %.

In drei Fällen kann die Grundsteuermesszahl für die Wohnfläche von 70 % um jeweils weitere 25 % ermäßigt werden. Dabei können auch mehrere Ermäßigungen zusammenfallen.

Die Grundsteuermesszahl für Wohnflächen beträgt

- bei einer Ermäßigung 52,5 %,

- bei zwei Ermäßigungen 39,37 % und

- bei drei Ermäßigungen 29,52 %.

Für die Nutzfläche gibt es nur bei denkmalgeschützten Gebäuden eine Ermäßigung, wenn die Voraussetzung vorliegt. Die Grundsteuermesszahl für die Nutzfläche wird dann auf 75 % ermäßigt.

Nähere Erläuterungen zu Grundsteuerermäßigungen finden Sie unter "Sie haben noch Fragen zur Anlage Grundsteuerbefreiung/ -ermäßigung (BayGrSt 4)?" unter dem Punkt "Grundsteuerermäßigungen“.

Bei Betrieben der Land- und Forstwirtschaft beträgt die Grundsteuermesszahl: 0,55 Promille (= 0,00055). Gesonderte Ermäßigungen gibt es hierbei nicht.

Grundsteuermessbetrag bei Grundstücken des Grundvermögens bzw. bei Betrieben der Land- und Forstwirtschaft:

| = Äquivalenzbetrag bzw. Grundsteuerwert | |

| × Grundsteuermesszahl | |

| = Grundsteuermessbetrag | Der Grundsteuermessbetrag ist das Ergebnis des zweiten Rechenschritts auf dem Weg zur Berechnung der Grundsteuer. |

| × Hebesatz der Gemeinde | |

| = Grundsteuer |

Bei einem bebauten Grundstück werden die Äquivalenzbeträge für den Grund und Boden sowie für die Gebäudeflächen mit der jeweiligen Grundsteuermesszahl multipliziert und anschließend zu einem Grundsteuermessbetrag zusammengefasst.

- Bitte überprüfen Sie, ob die Angaben (z.B. zu den Flächen, zur Nutzung, zur Ermäßigung der Grundsteuermesszahl) auf dem Bescheid richtig sind. Bitte lesen Sie sich auch den Erläuterungstext auf den Bescheiden durch.

- Falls Ihnen Fehler auffallen, müssen Sie tätig werden (vgl. Punkt "Sie sind der Meinung, Ihr Bescheid ist nicht richtig?").

- Bitte bewahren Sie die Bescheide sicher auf. Sie sind (bis zu einer Änderung oder Aufhebung) dauerhaft gültig.

Hinweis: Sie müssen den Grundsteuermessbescheid nicht an die jeweilige Gemeinde weiterleiten. Die Gemeinde erhält die Information, wie hoch der Grundsteuermessbetrag ist, direkt vom Finanzamt.

800 m2 Fläche des Grund und Bodens

| Fläche | 800 m2 |

| × Äquivalenzzahl | 0,04 €/m2 |

| = Äquivalenzbetrag | 32 € |

| × Grundsteuermesszahl | 100 % |

| = Grundsteuermessbetrag | 32 € |

| × Hebesatz der Gemeinde | (noch nicht festgelegt) |

| = Grundsteuer | ... € |

Den jeweiligen Hebesatz müssen die Gemeinden für die Grundsteuer ab 2025 erst noch festlegen.

600 m2 Fläche des Grund und Bodens

120 m2 Wohnfläche

| Grund und Boden | Gebäude | |

| Fläche | 600 m2 | 120 m2 |

| × Äquivalenzzahl | 0,04 €/m2 | 0,50 €/m2 |

| = Äquivalenzbetrag | 24 € | 60 € |

| × Grundsteuermesszahl | 100 % | 70 % |

| = Grundsteuermessbetrag | 66 € | |

| × Hebesatz der Gemeinde | (noch nicht festgelegt) | |

| = Grundsteuer | ... € | |

Den jeweiligen Hebesatz müssen die Gemeinden für die Grundsteuer ab 2025 erst noch festlegen.

25 m2 anteilige Fläche des Grund und Bodens

60 m2 Wohnfläche

| Grund und Boden | Gebäude | |

| Fläche | 25 m2 | 60 m2 |

| × Äquivalenzzahl | 0,04 €/m2 | 0,50 €/m2 |

| = Äquivalenzbetrag | 1 € | 30 € |

| × Grundsteuermesszahl | 100 % | 52,5 % |

| = Grundsteuermessbetrag | 16,75 € | |

| × Hebesatz der Gemeinde | (noch nicht festgelegt) | |

| = Grundsteuer | ... € | |

Den jeweiligen Hebesatz müssen die Gemeinden für die Grundsteuer ab 2025 erst noch festlegen.

1.500 m2 Fläche des Grund und Bodens

800 m2 Nutzfläche

| Grund und Boden | Gebäude | |

| Fläche | 1.500 m2 | 800 m2 |

| × Äquivalenzzahl | 0,04 €/m2 | 0,50 €/m2 |

| = Äquivalenzbetrag | 60 € | 400 € |

| × Grundsteuermesszahl | 100 % | 100 % |

| = Grundsteuermessbetrag | 460 € | |

| × Hebesatz der Gemeinde | (noch nicht festgelegt) | |

| = Grundsteuer | ... € | |

Den jeweiligen Hebesatz müssen die Gemeinden für die Grundsteuer ab 2025 erst noch festlegen.

| Fläche in Ar | 29 Ar | 73,08 € |

| × Bewertungsfaktor | × 2,52 €/Ar | |

| + | ||

| Ertragsmesszahl (EMZ = Acker-/Grünlandzahl × Fläche in Ar) | 1.421 | + 58,26 € |

| × Bewertungsfaktor | × 0,041 € | |

| (ggf. Zuschlag wegen verstärkter Tierhaltung) | ||

| = Reinertrag | = 131,34 € | |

| × Faktor | × 18,6 | |

|

= Grundsteuerwert abgerundet auf volle 100 € |

= 2.442,92 € 2.400 € |

|

| × Grundsteuermesszahl | × 0,00055 (= 0,55 Promille) | |

| = Grundsteuermessbetrag | = 1,32 € | |

| × Hebesatz der Gemeinde | (noch nicht festgelegt) | |

| = Grundsteuer | = ... € | |

Den jeweiligen Hebesatz müssen die Gemeinden für die Grundsteuer ab 2025 erst noch festlegen.

| Fläche in Hektar | 2 ha |

| × Bewertungsfaktor | × 160,79 €/ha (Lage: Bayerischer Wald) |

| = Reinertrag | = 321,58 € |

| × Faktor | × 18,6 |

|

= Grundsteuerwert abgerundet auf volle 100 € |

= 5.981,38 € 5.900 € |

| × Grundsteuermesszahl | × 0,00055 (= 0,55 Promille) |

| = Grundsteuermessbetrag | = 3,24 € |

| × Hebesatz der Gemeinde | (noch nicht festgelegt) |

| = Grundsteuer | = ... € |

Den jeweiligen Hebesatz müssen die Gemeinden für die Grundsteuer ab 2025 erst noch festlegen.

Wenn Sie meinen, dass Ihr Bescheid nicht richtig ist, wenden Sie sich bitte über ELSTER – Ihr Online-Finanzamt (www.elster.de) oder schriftlich an das Finanzamt.

Sie können den Antrag auf Änderung des Bescheids

- als einfache Mitteilung (über Mein ELSTER > Formulare & Leistungen > Alle Formulare > Anträge und Mitteilungen > Sonstige Nachricht an das Finanzamt, als E-Mail, per Brief),

- als Grundsteueränderungsanzeige (vgl. Punkt „Anzeige von Änderungen“) oder

- als vollständige Grundsteuererklärung (vgl. Punkt „Ihre drei Möglichkeiten zur Abgabe der Erklärung“)

Die Kontaktdaten Ihres Finanzamts finden Sie auf dem Bescheid oder unter www.finanzamt.bayern/finanzaemter. Bitte teilen Sie in Ihrem Antrag unbedingt das Aktenzeichen mit und beschreiben Sie detailliert was fehlerhaft ist und welche Daten richtig wären.

Das Finanzamt überprüft anhand des Antrags Ihren Bescheid und berichtigt diesen ggf. noch für die Vergangenheit, auf alle Fälle aber für die Zukunft. Wird ein Bescheid korrigiert, werden auch die Folgebescheide vom Finanzamt bzw. der Kommune selbständig berichtigt. Bitte beachten Sie, dass die Bearbeitung in den Finanzämtern etwas Zeit in Anspruch nehmen kann.

Sind die Bescheide, die sie erhalten haben, zwar ursprünglich richtig aber mittlerweile überholt, weil sich an Ihrem Grundstück oder Betrieb der Land- und Forstwirtschaft seit dem Erlass der Bescheide etwas geändert hat, müssen Sie dies dem Finanzamt ebenfalls mitteilen (vgl. Punkt „Anzeige von Änderungen“). Eine einfache Mitteilung reicht in diesem Fall nicht aus.

Sie müssen die Grundsteuer, die die Gemeinde im Grundsteuerbescheid festsetzt, auch dann zahlen, wenn Sie aufgrund Ihres Antrags oder aufgrund einer Änderung an Ihrem Grundbesitz eigentlich damit rechnen, weniger Steuern zahlen zu müssen. Nach Berichtigung der Bescheide durch das Finanzamt und die Gemeinde bekommen Sie die Grundsteuer, die sie ggf. zu viel gezahlt haben, wieder erstattet. Auch ein Antrag auf Aussetzung der Vollziehung ändert nichts an der Zahlungspflicht gegenüber der Gemeinde, solange das Finanzamt dem Antrag noch nicht schriftlich zugestimmt hat.

Inwieweit und ab wann fehlerhafte Berechnungsgrundlagen bzw. Bescheide geändert werden können hängt davon ab, wann Sie beim Finanzamt bzw. der Gemeinde eine Änderung beantragen.

Innerhalb der Rechtsbehelfsfrist können Sie beim Finanzamt Einspruch bzw. bei der Gemeinde Widerspruch einlegen. Mit einem Einspruch bzw. Widerspruch bleibt der gesamte Bescheid offen und kann vollumfänglich geändert werden.

Informationen – insbesondere innerhalb welcher Frist Sie einen Rechtsbehelf einlegen können und an welche Behörde Sie ihn adressieren müssen – entnehmen Sie bitte der in den jeweiligen Bescheiden enthaltenen Rechtsbehelfsbelehrung.

Falls Sie beim Finanzamt Einspruch einlegen wollen, nutzen Sie bitte möglichst ELSTER – Ihr Online-Finanzamt (Mein ELSTER > Formulare & Leistungen > Alle Formulare > Einspruch > Einspruch einreichen)

Bitte beachten Sie bei Ihrem Rechtsbehelf:

- Falls Sie sich gegen die Berechnung der Grundsteueräquivalenzbeträge bzw. des Grundsteuerwerts wenden möchten (weil Sie z.B. versehentlich zu viel Nutzfläche erklärt haben), legen Sie bitte Einspruch gegen den Bescheid über die Grundsteueräquivalenzbeträge bzw. den Grundsteuerwert beim zuständigen Finanzamt ein.

- Falls Sie sich gegen die Ermittlung des Grundsteuermessbetrags wenden möchten (weil Sie z.B. vergessen haben, eine Ermäßigung der Grundsteuermesszahl zu beantragen), legen Sie bitte Einspruch gegen den Grundsteuermessbescheid beim zuständigen Finanzamt ein

- Falls Sie sich gegen den Grundsteuerbescheid wenden möchten (weil z.B. ein falscher Hebesatz angewendet wurde), legen Sie bitte Widerspruch gegen den Grundsteuerbescheid bei der zuständigen Kommune ein.

Ist die Frist für den Rechtsbehelf bereits abgelaufen, können die Berechnungsgrundlagen bzw. Bescheide in manchen Fällen trotzdem rückwirkend, in den meisten Fällen aber zumindest für die Zukunft berichtigt werden.

Hinweis zum Ruhen des Einspruchs

Wurde mit dem Einspruch ausschließlich die Verfassungsmäßigkeit der Feststellung der Äquivalenzbeträge bzw. der Festsetzung des Grundsteuermessbetrags für das Grundvermögen angezweifelt und das Ruhen des Verfahrens beantragt, gewähren die Finanzämter diese Verfahrensruhe grundsätzlich stillschweigend. In Anbetracht des nunmehr anhängigen Revisionsverfahrens beim Bundesfinanzhof (Aktenzeichen II R 33/25) wird diese Verfahrensruhe weiter fortgeführt. Aber auch ohne ausdrücklichen Antrag gehen die Finanzämter aus verwaltungsökonomischen Gründen davon aus, dass die Einspruchsführerin bzw. der Einspruchsführer, die sich ausschließlich auf die Verfassungsmäßigkeit der Äquivalenzbeträge bzw. des Grundsteuermessbetrags für das Grundvermögen beziehen, einer Verfahrensruhe zustimmen.

Einsprüche, mit denen ausschließlich die Verfassungsmäßigkeit der Feststellung des Grundsteuerwerts bzw. der Festsetzung des Grundsteuermessbetrags für land- und forstwirtschaftliches Vermögen angezweifelt wird, sind von den Finanzämtern ebenfalls ruhend gestellt worden.

Der Hebesatz ist ein Prozentsatz. Es gibt für jede Gemeinde

mindestens zwei Hebesätze. Diese beiden Hebesätze können, müssen

aber nicht gleich hoch sein.

Ein Hebesatz gilt für alle Betriebe der Land- und

Forstwirtschaft der Gemeinde. Die mit diesem Hebesatz berechnete

Grundsteuer nennt man „Grundsteuer A“.

Der andere Hebesatz gilt für alle Grundstücke der Gemeinde. Die

mit diesem Hebesatz berechnete Grundsteuer nennt man

„Grundsteuer B“.

Für die Grundstücke in einer Gemeinde, die eine

Grundsteuermesszahlermäßigung bekommen haben, kann die Gemeinde

einen geringeren Hebesatz festlegen als für alle anderen

Grundstücke. Für jede Grundstücksgruppe kann ein eigener

Hebesatz bestimmt werden.

Die Gemeinde ist - wie bisher - in ihrer Entscheidung, wie hoch

sie den Hebesatz festlegt, grundsätzlich frei. Der Bayerische

Landtag, die Bayerische Staatsregierung und die Steuerverwaltung

haben darauf keinen Einfluss. Daran ändert sich auch durch die

Reform nichts.

Das Grundgesetz gewährleistet diese Hebesatzautonomie der

Gemeinden. Dem Gesetzgeber ist es somit untersagt, den

Gemeinden bestimmte Hebesätze vorzugeben.

Die Hebesätze sind weder nach oben noch nach unten begrenzt.

Die Gemeinde legt den Hebesatz in einer Satzung fest. Die Gemeinde kann den Hebesatz auch für mehrere

Jahre festlegen. Welcher Hebesatz in Ihrer Gemeinde gilt, können

Sie dort erfragen.

Einen gesonderten Hebesatz für baureife, unbebaute Grundstücke

(Grundsteuer C/Baulandsteuer) können die Kommunen in Bayern

nicht festlegen.

Es können keine pauschalen Aussagen dazu getroffen werden, wer künftig mehr oder weniger Grundsteuer als bisher bezahlen muss.

Bei der Grundsteuerreform werden durch die Bundesländer verschiedene Modell (z.B. Flächenmodell, Wertmodell) umgesetzt. Durch das jeweilige Modell wird nur entschieden, wie das gesamte Grundsteuervolumen einer Gemeinde auf die einzelnen Grundstücke und Betriebe der Land- und Forstwirtschaft innerhalb dieser Gemeinde verteilt wird. Verschiebungen der Grundsteuerhöhe zwischen einzelnen Grundstücken und Betrieben der Land- und Forstwirtschaft innerhalb einer Gemeinde sind in jedem Modell unvermeidlich und unmittelbarer Ausfluss der Vorgaben des Bundesverfassungsgerichts. Eine pauschale Aussage, wie hoch die Verschiebungen sind und in welche Richtung sie sich im Einzelfall genau auswirken, ist nicht möglich.

Für Grundstücke (Grundsteuer B) wird in Bayern das wertunabhängige Flächenmodell umgesetzt. Das bedeutet, dass für die Lastenverteilung, das heißt welches Grundstück innerhalb einer Kommune stärker belastet und welches Grundstück weniger stark belastet wird, künftig nur noch die Flächen des Grundstücks und der Gebäude sowie deren Nutzung maßgeblich sind (Äquivalenzprinzip). Grundsätzlich gilt also für das Flächenmodell: Eigentümerinnen und Eigentümer von großen Grundstücken mit großen Gebäuden werden entsprechend mehr Grundsteuer zahlen müssen, als zum Beispiel Eigentümerinnen und Eigentümer von kleinen Wohnungen oder kleiner Grundstücke in derselben Gemeinde. Mit den Grundsteuereinnahmen sollen allgemeine Ausgaben der Gemeinde für öffentliche Leistungen finanziert werden (z. B. Ausgaben für Infrastruktur, Spielplätze, Brandschutz, Straßenbeleuchtung). Es wird davon ausgegangen, dass ein Grundstück umso mehr Aufwand für die öffentlichen Leistungen der Gemeinde verursacht, je größer es ist. Daher wird an die Flächen angeknüpft.

Für Betriebe der Land- und Forstwirtschaft (Grundsteuer A) wird in allen Bundesländern - wie auch bisher - die Aufteilung anhand pauschalierter Ertragswerte berechnet. Die Lastenverschiebung, das heißt welcher Betrieb innerhalb einer Kommune stärker belastet und welcher Betrieb weniger stark belastet wird als bisher, wird sich deshalb in der Mehrheit der Fälle im Rahmen halten.

Was bedeutet aufkommensneutrale Grundsteuerreform?

Die Grundsteuerreform soll aufkommensneutral sein. Das heißt, insgesamt sollen die Grundsteuereinnahmen einer Kommune nach der Reform nicht höher sein als davor. Dies kann durch die Kommunen im Rahmen der Festsetzung der Hebesätze beeinflusst werden; diese sind aufgrund der ihnen verfassungsrechtlich garantierten Hebesatzautonomie frei, in welcher Höhe sie ihren Hebesatz künftig festsetzen (vgl. Punkt "Wie hoch ist der neue Hebesatz?"). Die Bescheide über die Äquivalenzbeträge bzw. den Grundsteuerwert und den Grundsteuermessbetrag, die vom jeweiligen Finanzamt versandt werden, legen lediglich die Berechnungsgrundlagen fest. Sie lassen also keine Rückschlüsse auf die zukünftige Höhe der Grundsteuer zu. Die Kommunen haben die neuen Hebesätze in 2024 festgelegt. Vergleichsberechnungen mit den Hebesätzen des Jahres 2024 sind im Regelfall nicht zielführend. Wie bisher wird es jeweils einen eigenen Hebesatz für die Grundsteuer A und für die Grundsteuer B geben. Erst im Grundsteuerbescheid, den die Kommunen nach der Festlegung der Hebesätze versenden, steht, in welcher Höhe die Grundsteuer zu bezahlen ist.

Die genauen Details zu Höhe der Grundsteuer, Fälligkeitsdatum und Kontoverbindung finden Sie auf diesem Grundsteuerbescheid.

Die Grundsteuer wird von den Kommunen erhoben. Sie wird als Jahresbetrag festgesetzt, der in der Regel am 15. Februar, 15. Mai, 15. August und 15. November zu je einem Viertel fällig wird.

Bitte wenden Sie sich diesbezüglich an Ihre Kommune.

Die Grundsteuer kann nur in Ausnahmefällen erlassen werden. Den Erlass müssen Sie bei der Gemeinde bis zum 31. März des Folgejahres beantragen. Über einen Erlass entscheidet die zuständige Gemeinde, das Finanzamt hat darauf keinen Einfluss.

- für Grundbesitz, dessen Erhaltung wegen seiner Bedeutung für Kunst, Geschichte, Wissenschaft oder Naturschutz im öffentlichen Interesse liegt oder

- für öffentliche Grünanlagen, Spiel und Sportplätze,

Die Grundsteuer wird teilweise erlassen, wenn der übliche Ertrag des land- und forstwirtschaftlichen Betriebes oder des Grundstücks um mehr als 50 % gemindert ist und die Eigentümerin oder der Eigentümer die Ertragsminderung nicht selbst verschuldet hat.

Des Weiteren hat die Gemeinde die Möglichkeit in Einzelfällen die Grundsteuer zu erlassen, soweit alleine aufgrund der Reform eine unangemessen hohe Steuerbelastung eintritt. Dafür kommen insbesondere Grundstücke mit ortsunüblicher Lage, überalterte Gebäude oder große gewerblich genutzte Gebäude, die einfach ausgestattet sind und entweder einen Hallenanteil haben oder nicht mehr genutzt werden, in Frage.

Zudem kann die Grundsteuer ganz oder zum Teil erlassen werden, wenn deren Einziehung nach Lage des einzelnen Falls unbillig wäre.

Ändert sich am Grundstück oder Betrieb der Land- und Forstwirtschaft etwas, müssen Sie dies dem Finanzamt mitteilen (vgl. Punkt „Anzeige von Änderungen“). Das Finanzamt fordert Sie nicht dazu auf, die Änderung anzuzeigen.

Die Äquivalenzbeträge und der Grundsteuermessbetrag werden durch das Finanzamt neu berechnet, wenn

- eine wirtschaftliche Einheit neu entstanden ist (z. B. weil ein Grundstück geteilt wurde),

- eine bereits bestehende wirtschaftliche Einheit erstmals besteuert wird (z. B. weil eine Steuerbefreiung wegfällt) oder

- sich die tatsächlichen Verhältnisse geändert haben (z. B. weil Baumaßnahmen durchgeführt wurden, sich die Größe der Flächen verändert hat, sich die Nutzung geändert hat oder eine Grundsteuermesszahlermäßigung weggefallen ist).

Fällt eine wirtschaftliche Einheit weg (z. B. weil zwei Flurstücke zu einem Flurstück zusammengefasst wurden) oder ist eine wirtschaftliche Einheit künftig steuerfrei, werden die Äquivalenzbeträge und der Grundsteuermessbetrag aufgehoben.

Die Grundsteuer wird immer nach den Verhältnissen zu Beginn des

Kalenderjahres, das heißt vom 1. Januar, festgesetzt

(Stichtagsprinzip). Ändert sich also während des Kalenderjahres

etwas an den Flächen oder bei der Nutzung, wirkt sich dies erst

auf die Höhe der Grundsteuer des nächsten Jahres aus.

Sie müssen als Steuerpflichtige oder als Steuerpflichtiger die

Änderung von sich aus anzeigen (vgl. Punkt

„Anzeige von Änderungen“)

Ändert sich am Grundstück bzw. am Betrieb der Land- und

Forstwirtschaft nur geringfügig etwas, wird die Grundsteuer

nicht neu berechnet. Ob die Änderung nur geringfügig ist,

beurteilt das Finanzamt. Sie müssen die Änderung in jedem Fall

anzeigen.

Für den Fall, dass sich die Eigentümerin oder der Eigentümer ändert, vgl. die Ausführungen unter dem Punkt „Anzeige von Änderungen“ > „Welche Änderungen müssen genau mitgeteilt werden?“.

Für Betriebe der Land- und Forstwirtschaft wird alle sieben Jahre eine neue Hauptfeststellung durchgeführt. Das bedeutet, dass unabhängig davon, ob sich am Betrieb etwas geändert hat oder nicht, die Grundsteuerwerte neu ermittelt werden. Der Stichtag für die zweite Hauptfeststellung ist der 1. Januar 2029.

Die Gemeinde versendet neue Grundsteuerbescheide, wenn

- das Finanzamt einen neuen Bescheid über den Grundsteuermessbetrag erstellt oder

- die Gemeinde ihren Hebesatz ändert.

Anzeige von Änderungen

Ändert sich am Grundstück oder Betrieb der Land- und Forstwirtschaft etwas, müssen Sie dies dem

Finanzamt mitteilen. Das Finanzamt fordert Sie nicht dazu auf, die Änderung anzuzeigen.

Flyer: Grundsteuer - Anzeige von Änderungen

Grundsteueränderungsanzeige mit Papiervordruck

Siehe hierzu auch: Wie kann ich Änderungen beim Finanzamt anzeigen

Zur Auswirkung Ihrer Anzeige vgl. Punkt „Wann wird die Grundsteuer neu berechnet?“.

Sie müssen anzeigen, dass

- eine wirtschaftliche Einheit neu entstanden ist (z. B. weil ein Grundstück geteilt wurde),

- eine bereits bestehende wirtschaftliche Einheit erstmals besteuert wird (z. B. weil eine Steuerbefreiung wegfällt) oder

- sich die tatsächlichen Verhältnisse geändert haben (z. B. weil Baumaßnahmen durchgeführt wurden, sich die Größe der Flächen verändert hat, sich die Nutzung geändert hat oder eine Grundsteuermesszahlermäßigung weggefallen ist).

Beispiele:

- Anbau eines Wintergartens

- Gebäude ist erstmals denkmalgeschützt

- Die bisherige Wohnung wird jetzt an eine Arztpraxis vermietet

- Das Bürogebäude wurde bisher durch eine Behörde genutzt und jetzt von einer Anwaltskanzlei

- Ein Teil des Flurstücks wurde an einen Nachbarn verkauft

- Ein Mietshaus wurde in Wohnungs-/Teileigentum aufgeteilt

Sie müssen die Änderung auch dann anzeigen, wenn sie auf einem notariell beurkundeten Vertrag beruht oder Sie eine Baugenehmigung beantragen mussten.

Ändert sich in einem Jahr nur die Eigentümerin oder der Eigentümer, weil der ganze, vollständig steuerpflichtige Grundbesitz verkauft, verschenkt oder vererbt wurde, wird das Finanzamt von sich aus tätig. Von Ihnen wird in diesem Fall keine Anzeige erwartet.

Ändert sich hingegen das Eigentum

- nur an einer Teilfläche des Grundstücks oder des Betriebs der Land- und Forstwirtschaft,

- eines teilweise oder vollständig von der Grundsteuer befreiten Grundbesitzes oder

- eines Gebäudes auf fremden Grund und Boden

Das Finanzamt rechnet in diesen Fällen die Flächen und die Äquivalenzbeträge bzw. den Grundsteuerwert und den Grundsteuermessbetrag auf den 1. Januar des Folgejahres der neuen Eigentümerin oder dem neuen Eigentümer zu und schickt ihr oder ihm die Bescheide. Das Finanzamt informiert auch die Gemeinde über den Eigentumswechsel. Diese verschickt anschließend einen neuen Grundsteuerbescheid.

Für das Jahr, in dem die wirtschaftliche Einheit eine neue Eigentümerin oder einen neuen Eigentümer bekommen hat, muss noch die alte Eigentümerin oder der alte Eigentümer die Grundsteuer bezahlen. Die alten und neuen Eigentümerinnen und Eigentümer können untereinander vereinbaren, dass die Kosten von der neuen Eigentümerin oder von dem neuen Eigentümer übernommen werden. Das muss weder dem Finanzamt noch der Gemeinde mitgeteilt werden. Die Gemeinde selbst darf die Grundsteuer für dieses Kalenderjahr nicht von der neuen Eigentümerin oder dem neuen Eigentümer verlangen, sondern muss dafür noch auf die bisherige Eigentümerin oder den bisherigen Eigentümer zukommen

Die Anzeige muss dem Finanzamt bis zum 31. März des Folgejahres der Änderung vorliegen.

Beispiel: Anbau eines Wintergartens in 2024; Anzeige der Änderung beim Finanzamt bis 31. März 2025.

Hinsichtlich der Frist zur Anzeige von Änderungen der Jahre 2022 und 2023 wird auf

die

Allgemeinverfügung vom 17. April 2024 sowie hinsichtlich der Frist zur Anzeige von Änderungen der Jahre 2024 und 2025 auf die

Allgemeinverfügung vom 05. Dezember 2025 hingewiesen.

Zu den Ausnahmen von der Anzeigepflicht vergleiche

Verfügung vom 17. April 2024.

Die Änderungen an Ihrer wirtschaftlichen Einheit können Sie in Bayern

- mittels dem Vordruck Grundsteueränderungsanzeige (BayGrSt 5) oder

- mittels einer vollständig ausgefüllten Grundsteuererklärung (Vordrucke BayGrSt 1 bis 4)

anzeigen.

Grundsteueränderungsanzeige

Für die Abgabe der Grundsteueränderungsanzeige (Vordruck BayGrSt 5) haben Sie drei Möglichkeiten:

- elektronisch über ELSTER - Ihr Online-Finanzamt - unter www.elster.de

- als PDF-Formular zum Ausfüllen am PC

- als Papier-Formular zum handschriftlichen Ausfüllen (verfügbar in den Finanzämtern)

Falls Sie nicht die Möglichkeit zur elektronischen Übermittlung der Anzeige haben, dürfen nahe Angehörige oder Steuerberater Sie hierbei unterstützen. Diese können das eigene Benutzerkonto bei ELSTER nutzen, um Ihre Erklärung zu übermitteln.

Ihre Grundsteueränderungsanzeige können Sie nicht per E-Mail einreichen, da das Gesetz für die Wirksamkeit die eigenhändige Unterschrift vorsieht.

Abgabe der Grundsteueränderungsanzeige elektronisch per ELSTER

Für weitere Informationen zur Abgabe per ELSTER vgl. auch Punkt „Tipps zur Registrierung“ sowie „Vorteile der Abgabe über ELSTER“.

Abgabe der Grundsteueränderungsanzeige über das am PC ausfüllbare PDF-Formular

Das bayerische Formular Grundsteueränderungsanzeige (BayGrSt 5) steht zum Ausfüllen am PC bereit.

Dieses können Sie anschließend entweder

- ausdrucken, eigenhändig unterschreiben und an Ihr Finanzamt per Post senden oder

-

über Ihren ELSTER-Account als Anhang zu einer „Sonstigen

Nachricht“ an Ihr Finanzamt übermitteln.

(Mein ELSTER > Formulare & Leistungen > Alle Formulare > Anträge, Einspruch und Mitteilungen > Sonstige Nachricht an das Finanzamt)

Abgabe der Grundsteueränderungsanzeige über das Papierformular

Das bayerische Formular Grundsteueränderungsanzeige (BayGrSt 5) steht zum handschriftlichen Ausfüllen in den Finanzämtern in Bayern zur Verfügung. Alternativ können Sie sich das Formular auch selbst ausdrucken.

Grundsteuererklärung

Für eine Anzeige über eine vollständig ausgefüllte Grundsteuererklärung nutzen Sie bitte die Vordrucke BayGrSt 1 bis BayGrSt 4 (vgl. ab dem Punkt „Grundsteuererklärung - Wir helfen Ihnen dabei!“).

Sie müssen die Grundsteuererklärungsformulare mit dem Stand ausfüllen, der nach der Änderung vorherrscht.

Ausfüllen der Grundsteuererklärung – Wir helfen Ihnen dabei!

Für die Abgabe der Erklärung haben Sie in Bayern folgende drei Möglichkeiten:

- bequem und einfach elektronisch über ELSTER - Ihr Online-Finanzamt - unter https://www.elster.de

- als graues PDF-Formular ausschließlich zum Ausfüllen am PC und anschließendem Ausdruck

- als grünes Papier-Formular zum handschriftlichen Ausfüllen (verfügbar in den Finanzämtern sowie den Verwaltungen der Städte und Gemeinden in Bayern)

Falls Sie nicht die Möglichkeit zur elektronischen Übermittlung der Erklärung haben, dürfen nahe Angehörige oder Steuerberater Sie hierbei unterstützen. Diese können das eigene Benutzerkonto bei ELSTER nutzen, um Ihre Erklärung zu übermitteln.

Ihre Grundsteuererklärung können Sie nicht per E-Mail einreichen, da das Gesetz für die Wirksamkeit einer Steuererklärung die eigenhändige Unterschrift vorsieht.

Zu Ihrer Unterstützung steht umfangreiches Informationsmaterial zur Verfügung. Einen guten Überblick über alle vorhandenen Hilfen erhalten Sie im Grundlagen-Video. Dieses Grundlagen-Video sollten Sie sich zum Einstieg unbedingt ansehen.

Ihre drei Möglichkeiten zur Abgabe der Erklärung

Abgabe der Grundsteuererklärung elektronisch per ELSTER

Die Erklärung können Sie seit dem 1. Juli 2022 bequem und einfach elektronisch über ELSTER - Ihr Online-Finanzamt - unter https://www.elster.de abgeben. Sofern Sie noch kein Benutzerkonto haben, können Sie sich bereits jetzt registrieren. Bitte beachten Sie, dass die Registrierung bis zu zwei Wochen dauern kann.

Sie können Ihre Registrierung beim Online-Finanzamt ‚Mein ELSTER‘ volldigital und sofort durchführen. Dafür brauchen Sie lediglich ein Smartphone sowie Ihren Personalausweis oder Aufenthaltstitel.

Falls Eigentümerinnen und Eigentümer nicht die Möglichkeiten zur elektronischen Übermittlung der Erklärung haben, dürfen nahe Angehörige oder Steuerberater sie hierbei unterstützen. Diese können die eigene Registrierung bei ELSTER nutzen, um die Erklärung abzugeben.

Abgabemöglichkeit von ausländischen Personen bei ELSTER

Auch ausländische Personen besitzen Grundstücke und Betriebe der Land- und Forstwirtschaft in Bayern, für die eine Grundsteuererklärung abzugeben ist. Eine Abgabe der Grundsteuererklärung für diese Personen ist seit dem 1. Juli 2022 auch elektronisch über ELSTER möglich. Sofern in Deutschland nicht meldepflichtige Personen nicht bereits eine inländische Steuer-Identifikationsnummer oder Steuernummer besitzen, muss folgender Weg beschritten werden: Sie müssen zunächst beim Finanzamt Neubrandenburg eine Steuernummer für ELSTER beantragen und können sich dann mit dieser Steuernummer ganz normal als „Organisation“ unter www.elster.de registrieren. Hingewiesen sei hierbei darauf, dass sich das Finanzamt Neubrandenburg im Bundesland Mecklenburg-Vorpommern befindet. Daher ist bei der Registrierung in Mein ELSTER als Land „Mecklenburg-Vorpommern“ auszuwählen. Mit dem - durch die erhaltende Steuernummer erzeugten - ELSTER-Zertifikat kann dann die Grundsteuererklärung elektronisch abgegeben werden oder Anträge oder Belege elektronisch übermittelt werden (sobald die Verfahren zur Verfügung stehen). Unter www.elster.de sind über die Suche z. B. mit dem Suchbegriff „Ordnungsbegriff beantragen“ weitere Einzelheiten und der Antrag für das Finanzamt Neubrandenburg zu finden. Das Finanzamt Neubrandenburg ist lediglich für die Registrierung ausländischer Datenübermittler zuständig, soweit die ausländische Person kein anderes deutsches Ordnungskriterium besitzt

-

ELSTER bietet Ihnen den Vorteil, dass Ihre Daten gespeichert

bleiben. Erfolgen Änderungen an der wirtschaftlichen

Einheit, an der Sie weiterhin (Mit-) Eigentümerin bzw.

(Mit-) Eigentümer sind, kann die neue Grundsteuererklärung

nach der Änderung schnell und mit wenig Aufwand erstellt

werden. Sie müssen nur die Daten austauschen, die sich

geändert haben.

Nach dem Login in Mein ELSTER klicken Sie auf der linken Seite „Mein ELSTER“ und anschließend „Meine Formulare“ an. In dem Reiter „Übermittelte Formulare“ suchen Sie die erfolgreich übermittelte Grundsteuererklärung aus. In der Spalte „Aktionen“ klicken Sie auf die drei Punkte. Wählen Sie jetzt „Diese Daten in neues Formular übernehmen“ aus. Danach klicken Sie auf „Weiter“ und „Mit der Dateneingabe beginnen“. Sie können anschließend die entsprechenden Daten ändern. Nach erfolgreicher Plausibilitätsprüfung können Sie das Formular an das Finanzamt übermitteln. - Falls Eigentümerinnen und Eigentümer nicht die Möglichkeit zur elektronischen Übermittlung der Erklärung haben, dürfen nahe Angehörige oder Steuerberater sie hierbei unterstützen. Diese können die eigene Registrierung bei ELSTER nutzen, um die Erklärung abzugeben.

-

ELSTER erspart Ihnen viel Schreibarbeit

- Das Aktenzeichen und das Lagefinanzamt müssen pro Erklärung nur einmal eingegeben werden.

- Beim Befüllen von bestimmten Feldern werden Auswahllisten mit passenden Werten angeboten (z. B. Dropdown-Liste mit den innerhalb der angegebenen Gemeinde möglichen Gemarkungen).

- Gehören zur wirtschaftlichen Einheit mehrere Flurstücke innerhalb einer Gemeinde oder Gemarkung, muss z. B. nur einmal die Gemeinde/Gemarkung ausgewählt werden und anschließend werden lediglich die zugehörigen Flurstücke erfasst.

- Sie brauchen bei ELSTER nichts auszudrucken und die Erklärung auch nicht eigenhändig zu unterschreiben. Die Abgabe erfolgt vollständig elektronisch.

Zusätzliche Vorteile beim Ausfüllen der Erklärung für einen Betrieb der Land- und Forstwirtschaft:

- Die Gemarkungsnummer zur eingegebenen Gemarkung müssen Sie nicht heraussuchen. Sie wird von ELSTER automatisch befüllt.

- Da es beim land- und forstwirtschaftlichen Vermögen weitere Hauptfeststellungen (alle sieben Jahre) geben wird, bietet ELSTER eine einfache Datenübernahme aus der bisher abgegebenen Erklärung.

Beispielhafte Video-Ausfüllanleitungen für Grundvermögen

Sprechtext zum ELSTER-Video Einfamilienhaus

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Einfamilienhaus

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Einfamilienhaus

Sprechtext zum ELSTER-Video Eigentumswohnung

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Eigentumswohnung

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Eigentumswohnung

Beispielhafte Video-Ausfüllanleitungen für land- und forstwirtschaftliches Vermögen

Sprechtext zum ELSTER-Video LuF-Betrieb

Zugehöriger Bescheid über den Grundsteuerwert zum Video LuF-Betrieb

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video LuF-Betrieb

Sprechtext zum ELSTER-Video verpachteter Acker

Zugehöriger Bescheid über den Grundsteuerwert zum Video verpachteter Acker

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video verpachteter Acker

Abgabe der Grundsteuererklärung über die grauen, am PC ausfüllbaren PDFs

Die bayerischen Formulare stehen in einer

grauen Variante ausschließlich zum Ausfüllen am PC und anschließendem

Ausdruck bereit.

Vergessen Sie bitte nicht, Ihre Grundsteuererklärung auf

Seite 4 unten des Hauptvordrucks eigenhändig zu unterschreiben!

Bitte beachten Sie: Nicht unterschriebene Erklärungen gelten als nicht abgegeben!

Die bayerischen Formulare in der grauen Variante können am PC ausgefüllt und anschließend gedruckt werden. Bitte füllen Sie diese nicht handschriftlich aus.

Da die Grundsteuererklärungen erst seit dem 1. Juli 2022 verarbeitet werden können, wird darum gebeten, von Fragen zum aktuellen Bearbeitungsstand abzusehen.

Beispielhafte Video-Ausfüllanleitungen für Grundvermögen

Sprechtext zum Papier-Video Einfamilienhaus

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Einfamilienhaus

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Einfamilienhaus

Sprechtext zum Papier-Video Eigentumswohnung

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Eigentumswohnung

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Eigentumswohnung

Beispielhafte Video-Ausfüllanleitungen für land- und forstwirtschaftliches Vermögen

Sprechtext zum Papier-Video LuF-Betrieb

Zugehöriger Bescheid über den Grundsteuerwert zum Video LuF-Betrieb

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video LuF-Betrieb

Sprechtext zum Papier-Video verpachteter Acker

Zugehöriger Bescheid über den Grundsteuerwert zum Video verpachteter Acker

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video verpachteter Acker

Abgabe der Grundsteuererklärung über die grünen Papierformulare

Seit dem 1. Juli 2022 stehen die bayerischen Formulare in einer grünen Variante zum handschriftlichen Ausfüllen in den Finanzämtern sowie den Verwaltungen der Städte und Gemeinden in Bayern zur Verfügung.

Da die Grundsteuererklärungen erst seit dem 1. Juli 2022 verarbeitet werden können, wird darum gebeten, von Fragen zum aktuellen Bearbeitungsstand abzusehen.

Beispielhafte Video-Ausfüllanleitungen für Grundvermögen

Sprechtext zum Papier-Video Einfamilienhaus

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Einfamilienhaus

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Einfamilienhaus

Sprechtext zum Papier-Video Eigentumswohnung

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Eigentumswohnung

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Eigentumswohnung

Beispielhafte Video-Ausfüllanleitungen für land- und forstwirtschaftliches Vermögen

Sprechtext zum Papier-Video LuF-Betrieb

Zugehöriger Bescheid über den Grundsteuerwert zum Video LuF-Betrieb

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video LuF-Betrieb

Sprechtext zum Papier-Video verpachteter Acker

Zugehöriger Bescheid über den Grundsteuerwert zum Video verpachteter Acker

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video verpachteter Acker

Fragen und Antworten zum Ausfüllen Ihrer Grundsteuererklärung (FAQ)

- Eigentümerinnen und Eigentümer eines Grundstücks

- Eigentümerinnen und Eigentümer eines Betriebs der Land- und Forstwirtschaft

- Bei Grundstücken, die mit einem Erbbaurecht belastet sind: die Erbbauberechtigten

-

Bei Gebäuden auf fremdem Grund und Boden:

für den Grund und Boden die Eigentümerinnen oder Eigentümer des Grund und Bodens

und

für die Gebäude die (wirtschaftlichen) Eigentümerinnen oder (wirtschaftlichen) Eigentümer des Gebäudes

Befindet sich das Grundstück bzw. der Betrieb der Land- und Forstwirtschaft im Eigentum mehrerer Personen bzw. Gemeinschaften (Miteigentum), müssen diese gemeinsam eine Grundsteuererklärung abgeben.

Ist derjenige, der zum 1. Januar 2022 Eigentümer oder die Eigentümerin des Grundstücks bzw. des Betriebs der Land- und Forstwirtschaft war, nach dem 1. Januar 2022 verstorben, gehen alle Rechte und Pflichten und somit auch die Erklärungspflicht für die Grundsteuererklärung auf die Erben als Gesamtrechtsnachfolger über.

Ist ein Nachlasspfleger (§§ 1960, 1961 BGB, § 81 AO) bestellt, hat dieser als gesetzlicher Vertreter die steuerlichen Pflichten der vertretenen Personen zu erfüllen. Nähere Erläuterungen finden Sie hierzu unter dem Punkt "Was muss ich im Erbfall beachten?"

Insolvenzverwalter haben als Vermögensverwalter die steuerlichen Pflichten des Insolvenzschuldners zu erfüllen, soweit ihre Verfügungsbefugnis reicht. Dem entsprechend sind sie verpflichtet, die Grundsteuererklärung für den Schuldner abzugeben, wenn zur Insolvenzmasse ein oder mehrere Grundstücke gehören. Soweit Vermögen vom Insolvenzverwalter aus der Masse wirksam freigegeben wurde, ist nicht der Insolvenzverwalter, sondern der Schuldner zur Abgabe der Grundsteuererklärung verpflichtet.

Geben Sie bitte für jede wirtschaftliche Einheit eine Grundsteuererklärung ab.

Was ist eine wirtschaftliche Einheit?

Es gibt zwei Vermögensarten: das land- und forstwirtschaftliche Vermögen und das Grundvermögen. Flurstücke und Gebäude, die land- und forstwirtschaftlich genutzt werden, gehören in der Regel zum land- und forstwirtschaftlichen Vermögen. Werden sie nicht land- und forstwirtschaftlich genutzt, gehören sie zum Grundvermögen.

Eine wirtschaftliche Einheit des land- und forstwirtschaftlichen Vermögens ist der Betrieb der Land- und Forstwirtschaft und eine wirtschaftliche Einheit des Grundvermögens ist das Grundstück.

Der Begriff „Grundstück“ ist dabei nicht gleichbedeutend mit dem Begriff des Grundstücks im Sinne des bürgerlichen Rechts oder im Sinne des allgemeinen Sprachgebrauchs.

Zu einer wirtschaftlichen Einheit werden Flurstücke und Gebäude zusammengefasst, die

- die gleiche Vermögensart haben,

- zusammen genutzt werden und

- derselben Eigentümerin bzw. demselben Eigentümer oder denselben Eigentümerinnen bzw. denselben Eigentümern gehören.

Trifft einer dieser Punkte nicht zu, können die Flurstücke und Gebäude nicht zu einer wirtschaftlichen Einheit zusammengefasst werden. Es liegen dann mehrere wirtschaftliche Einheiten vor.

Ausnahme: Flurstücke und Gebäude werden auch dann zusammengefasst, wenn sie teilweise dem einen und teilweise dem anderen Ehegatten oder Lebenspartner im Sinne des Lebenspartnerschaftsgesetzes gehören (Art. 1 Absatz 4 Satz 1 BayGrStG).

Was gehört zur wirtschaftlichen Einheit?

Zur wirtschaftlichen Einheit Grundstück gehören

- der Grund und Boden und

- die Gebäude und Gebäudeteile.

Als Grundstück gilt z.B. ein Bauplatz, ein Einfamilienhaus, eine Eigentumswohnung, ein Mehrfamilienhaus, eine Ladeneinheit im Teileigentum, ein Gewerbegrundstück, ein Industriegrundstück etc., jeweils mit dem zugehörigen Grund und Boden (Flurstücksfläche/n).

Jedes Wohnungseigentum und jedes Teileigentum bildet eine eigene wirtschaftliche Einheit. Zu der wirtschaftlichen Einheit gehört jeweils die anteilige Gebäudefläche und die anteilige Flurstücksfläche.

Gehört zu einem Grundstück (z.B. Eigentumswohnung, Reihenhaus, Gewerbegrundstück) auch eine oder mehrere Garagen, sind sie in die wirtschaftliche Einheit einzubeziehen (Art. 1 Absatz 1 Satz 1 BayGrStG i.V.m. § 244 Absatz 2 Satz 1 BewG). Es kommt dabei nicht darauf an, ob sich die Garagen auf dem Grundstück oder auf einem Grundstück in der näheren Umgebung befinden. Dies gilt auch für Stellplätze, an denen ein Sondereigentum eingeräumt wurde.

Bei einem Grundstück mit Erbbaurecht, sind die Gebäude im Erbbaurecht und der mit einem Erbbaurecht belastete Grund und Boden zu einer wirtschaftlichen Einheit zusammenzufassen.

Gehört das Gebäude ausnahmsweise einer anderen Eigentümerin oder einem anderen Eigentümer als das Flurstück (Gebäude auf fremdem Grund und Boden), gibt es zwei wirtschaftliche Einheiten: zum einen allein das Gebäude und zum anderen allein der Grund und Boden.

Flurstücke des Grundvermögens, die außerhalb des Freistaats Bayern liegen, gehören nicht zur wirtschaftlichen Einheit Grundstück. Für diese ist keine bayerische Grundsteuererklärung abzugeben. Bitte informieren Sie sich bei dem zuständigen, außerhalb des Freistaats Bayern gelegenen Finanzamt darüber, wie diese Flurstücke besteuert werden.

Zur wirtschaftlichen Einheit Betrieb der Land- und Forstwirtschaft gehören:

- aktive Landwirtschafts-, Forstwirtschafts-, Gartenbau- oder Fischereibetriebe

- ruhende Landwirtschafts-, Forstwirtschafts-, Gartenbau- oder Fischereibetriebe

- einzelne bzw. mehrere land- und forstwirtschaftliche Flurstücke (verpachtet oder ungenutzt)

Damit kann auch eine Person, die kein Vollerwerbs-Landwirt ist, für

die Ermittlung der Grundsteuer einen Betrieb der Land- und

Forstwirtschaft haben.

Dazu gehören z.B. Streuobstwiesen, die

nur für den eigenen Bedarf abgeerntet werden.

Details finden

Sie in der „

Anleitung zur Anlage Land- und Forstwirtschaft (BayGrSt 3)“.

Nicht zu einem Betrieb der Land- und Forstwirtschaft, sondern zu einer wirtschaftlichen Einheit Grundstück, gehören:

- Wohngebäude

- Grund und Boden, der nicht land- und forstwirtschaftlich genutzt wird

- Gebäude und Gebäudeteile, die nicht land- und forstwirtschaftlich genutzt werden

Land- und forstwirtschaftlich genutzte Grundstücke werden dem Eigentümer, nicht dem Nutzer zugerechnet.

Land- und forstwirtschaftlich genutzte Flurstücke, die außerhalb des Freistaats Bayern (Baden-Württemberg, Hessen, Sachsen oder Thüringen) liegen, aber zusammen mit bayerischen Flurstücken genutzt werden, gehören zu einer wirtschaftlichen Einheit. Bezüglich der Frage, in welchem Bundesland die Erklärung für diese wirtschaftliche Einheit abzugeben ist, beachten Sie bitte die Ausführungen unter „Wo muss ich die Grundsteuererklärung abgeben?“ in der „Anleitung zur Grundsteuererklärung Hauptvordruck (BayGrSt 1)“

Bitte denken Sie daran, die Erklärung mit den erforderlichen Anlagen abzugeben. Welche das sind, sehen Sie in der folgenden Aufstellung:

Grundsteuererklärung – Hauptvordruck

BayGrSt 1

Anlage Miteigentümer/-innen

BayGrSt 1A

Grundvermögen

- Baugrundstücke

- Wohngrundstücke

- gemischt genutzte Grundstücke

BayGrSt 2

Sofern ein Grundstück mehr Flurstücke oder mehr Gebäude bzw. Gebäudeteile umfasst, werden zusätzliche Anlagen Grundstück benötigt.

BayGrSt 4

für Anträge auf Grundsteuerbefreiungen und/ oder Ermäßigungen der Grundsteuermesszahl

(Hinweis: für die allgemeine Ermäßigung von Wohnflächen in Höhe von 30 % gem. Art. 4 Absatz 1 Satz 2 BayGrStG ist keine gesonderte Anlage BayGrSt 4 notwendig, die Berücksichtigung erfolgt automatisch)

land- und forstwirtschaftlichem Vermögen

- aktive Landwirtschafts-, Forstwirtschafts-, Gartenbau- oder Fischereibetriebe

- ruhende Landwirtschafts-, Forstwirtschafts-, Gartenbau- oder Fischereibetriebe

- einzelne bzw. mehrere land- und forstwirtschaftliche Flurstücke (verpachtet oder ungenutzt)

Anlage Land- und Forstwirtschaft

BayGrSt 3

Für weitere Flurstücke werden zusätzliche Anlagen Land- und Forstwirtschaft benötigt.

Anlage Tierbestand

BayGrSt 3A

Anlage Grundsteuerbefreiung/ -ermäßigung

BayGrSt 4

für Anträge auf Grundsteuerbefreiungen und / oder Ermäßigungen der Grundsteuermesszahl

Hinweis: Für die allgemeine Ermäßigung von Wohnflächen in Höhe von 30 % gem. Art. 4 Absatz 1 Satz 2 BayGrStG ist keine gesonderte Anlage BayGrSt 4 notwendig, die Berücksichtigung erfolgt automatisch.

Anlage Grundsteuerbefreiung/ -ermäßigung

BayGrSt 4

für Anträge auf Grundsteuerbefreiungen und / oder Ermäßigungen der Grundsteuermesszahl

Hinweis: Für die allgemeine Ermäßigung von Wohnflächen in Höhe von 30 % gem. Art. 4 Absatz 1 Satz 2 BayGrStG ist keine gesonderte Anlage BayGrSt 4 notwendig, die Berücksichtigung erfolgt automatisch.

- Grundsteuerbefreiungen

und / oder

-

Ermäßigungen der Grundsteuermesszahl

Eine Ermäßigung der Grundsteuermesszahl kommt hierbei in der Regel nur bei bebauten Grundstücken in Betracht. Mögliche Ermäßigungen und Voraussetzungen können Sie der Anleitung zur Anlage Grundsteuerbefreiung/ -ermäßigung (BayGrSt 4) „Liste der Ermäßigungen der Grundsteuermesszahl“ entnehmen. Hinweis: Für die allgemeine Ermäßigung von Wohnflächen in Höhe von 30 % gem. Art. 4 Absatz 1 Satz 2 BayGrStG ist keine gesonderte Anlage BayGrSt 4 notwendig, die Berücksichtigung erfolgt automatisch von Amts wegen.

Im Zusammenhang mit der Anlage Land- und Forstwirtschaft (BayGrSt 3) wird die Anlage Grundsteuerbefreiung/ -ermäßigung (BayGrSt 4) nur benötigt für die Erklärung von Grundsteuerbefreiungen.

Die benötigten Daten für die Erklärungsabgabe finden Sie in Ihren eigenen Unterlagen. Dies sind:

-

für das Aktenzeichen und die Lagedaten:

das Informationsschreiben des Finanzamts, sofern Sie eines erhalten haben, oder der letzte Einheitswertbescheid bzw. Grundsteuermessbescheid. -

für die Steuernummer, das Wohnsitz-

/Betriebsstättenfinanzamt und die Identifikationsnummer:

der Einkommensteuerbescheid bzw. Körperschaftsteuerbescheid. -

für die Eingabe der Flurstücksdaten:

der Notarvertrag, Katasterauszug oder Grundbuchauszug. -

für die Angabe der Gebäudeflächen:

die Wohnflächenberechnung und Nutzflächenberechnung oder hilfsweise den Bauplan.

Erläuterungen zu Begriffen (z. B. Gemarkung, Flurstück) finden Sie auch in den Anleitungen zu den Erklärungsformularen.

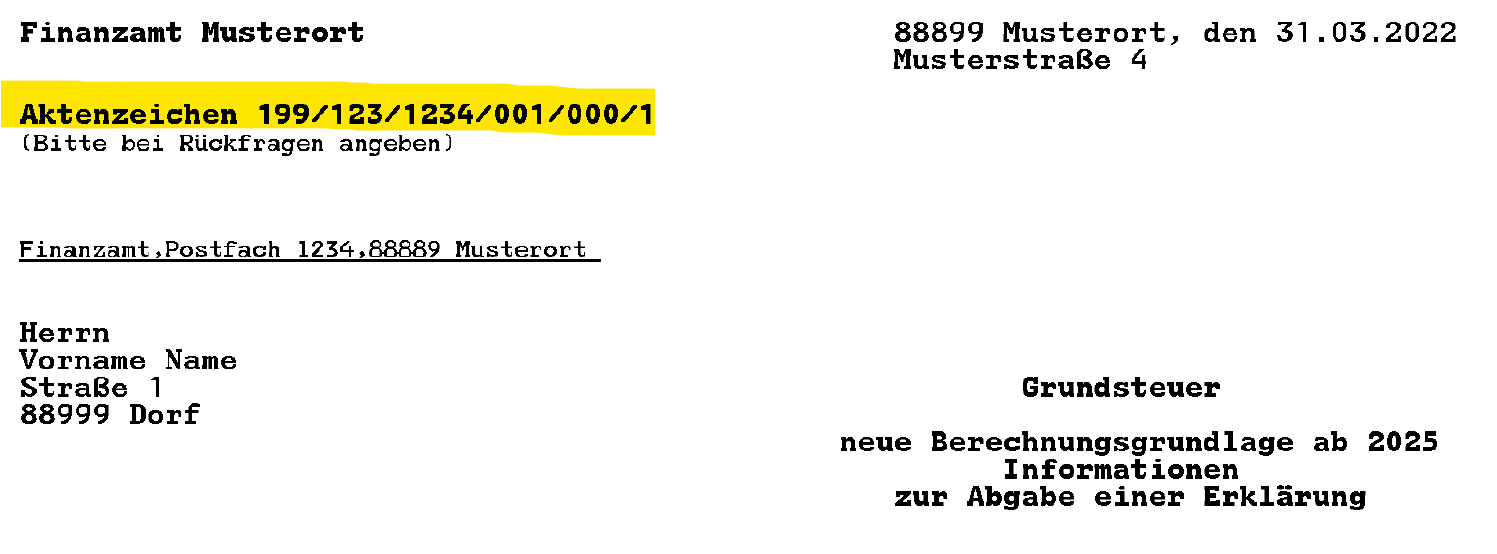

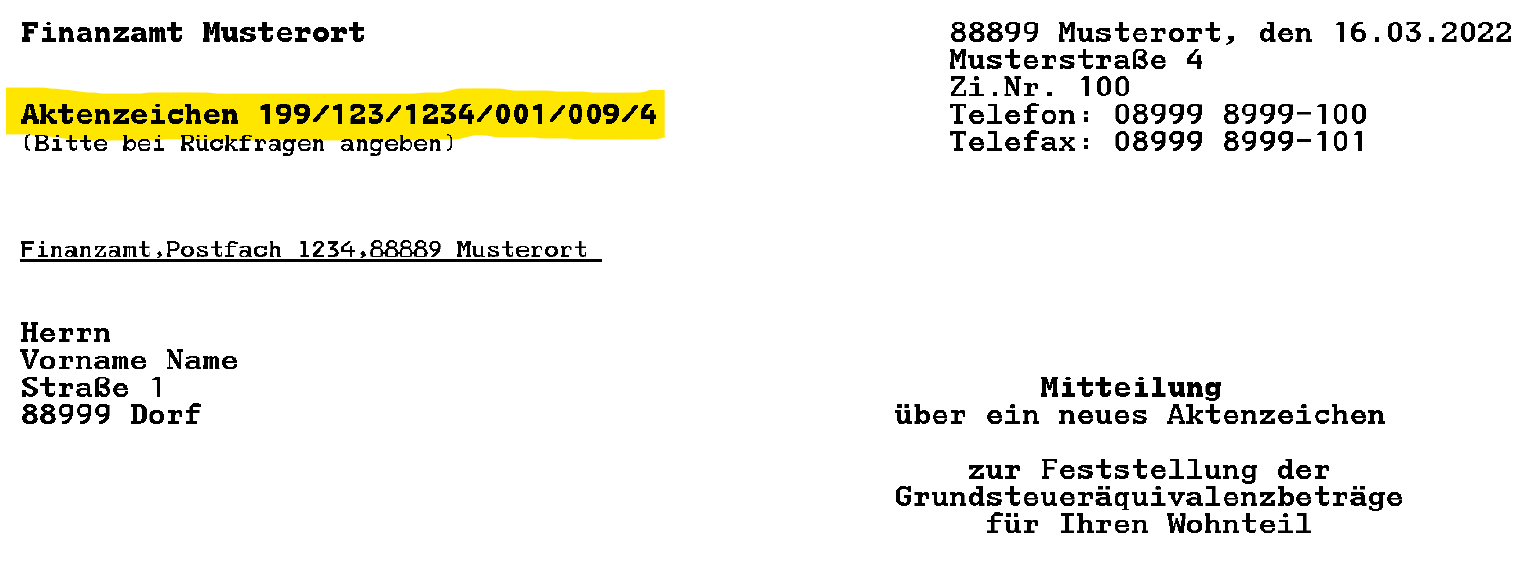

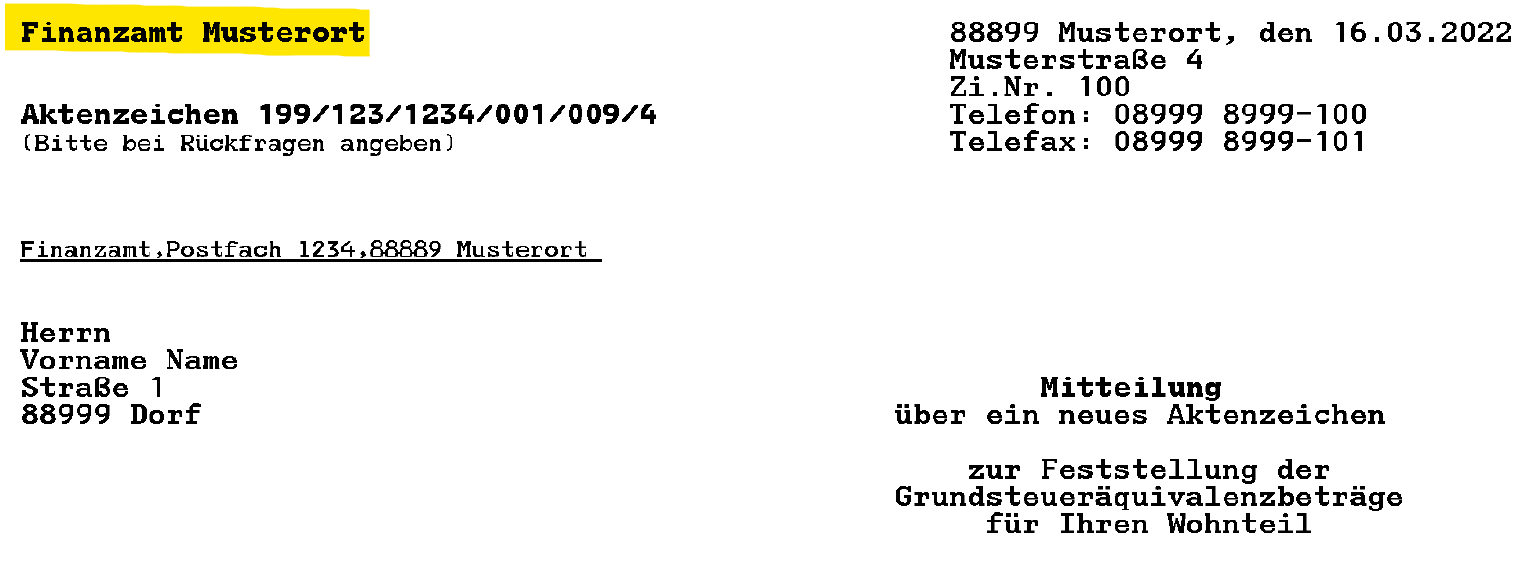

Informationsschreiben

Die bayerische Finanzverwaltung hat im Zeitraum von Ende März bis Ende Juni 2022 Informationsschreiben an Eigentümerinnen und Eigentümer von wirtschaftlichen Einheiten des Grundvermögens oder des land- und forstwirtschaftlichen Vermögens versendet. Die Schreiben gingen an natürliche Personen mit Wohnsitz in Deutschland. Befindet sich ein Flurstück im Eigentum mehrerer Personen, wurde das Schreiben nur an eine Miteigentümerin bzw. einen Miteigentümer versandt.

Neben allgemeinen Informationen zur Erklärungsabgabe finden Sie im Informationsschreiben

- das Lagefinanzamt

- das Aktenzeichen

- die Lagebezeichnung

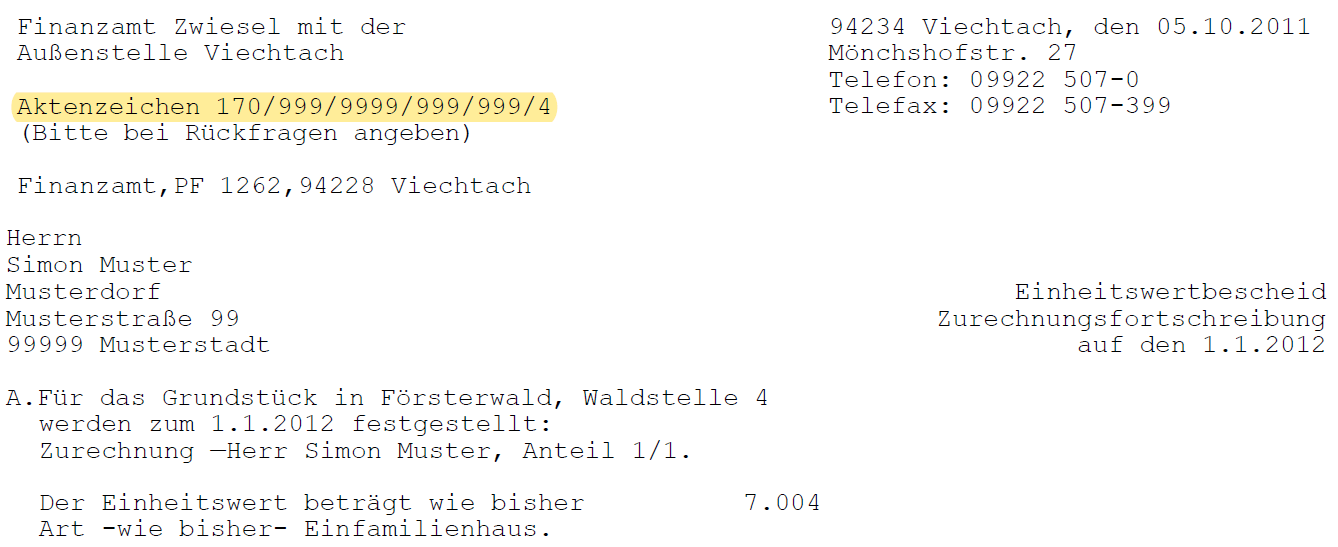

Einheitswertbescheid / Grundsteuermessbescheid

Das Lagefinanzamt, das Aktenzeichen sowie die Lagebezeichnung können Sie auch Ihrem letzten Einheitswertbescheid oder Grundsteuermessbescheid entnehmen. Bitte achten Sie darauf, dass das Aktenzeichen 17-stellig sein muss.

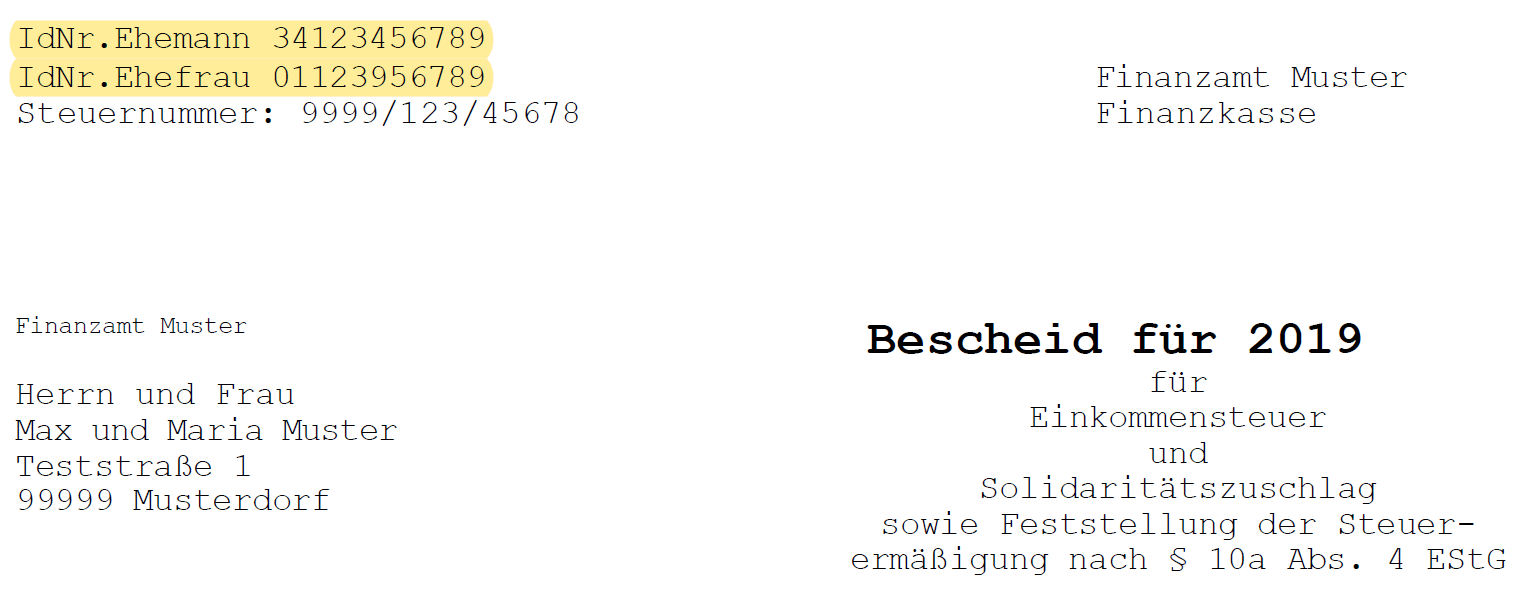

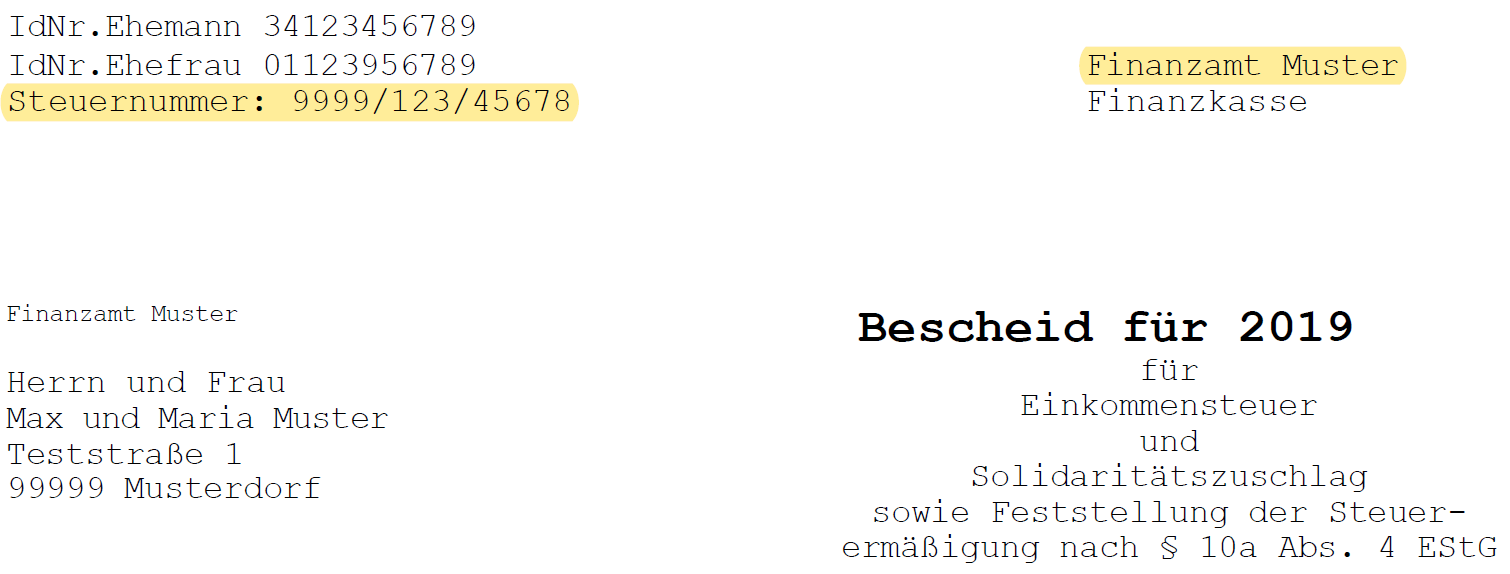

Einkommensteuerbescheid bzw. Körperschaftssteuerbescheid

Als Steuernummer tragen Sie bitte - falls vorhanden - Ihre Einkommen- bzw. Körperschaftsteuernummer ein. Diese finden Sie auf Ihrem letzten Einkommen- bzw. Körperschaftsteuerbescheid. Falls für Sie ein bayerisches Finanzamt zuständig ist, hat Ihre Steuernummer elf Stellen.

Die Identifikationsnummer können Sie der Mitteilung des Bundeszentralamts für Steuern oder auch Ihrem letzten Einkommensteuerbescheid entnehmen. Sollte Ihnen Ihre Identifikationsnummer nicht bekannt sein, können Sie diese beim Bundeszentralamt für Steuern (www.bzst.de) erfragen.

Auszug aus dem Liegenschaftskataster

Das Liegenschaftskataster wird an den Ämtern für Digitalisierung, Breitband und Vermessung geführt. Dem Auszug aus dem Liegenschaftskataster können Sie Angaben über Flurstücke, wie Lage, Flurnummer, Fläche der Flurnummer(n) in m², tatsächliche Nutzung, Beschreibung der Gebäude, Angaben zur Bodenschätzung und die Eigentümerdaten entnehmen. Bitte beachten Sie, dass für die Angaben in Ihrer Erklärung zur Hauptfeststellung die aktuellen Daten zum Stichtag 1. Januar 2022 relevant sind.

Bei Wohnungs- und Teileigentum enthält der Katasterauszug Angaben zu dem/den Miteigentumsanteil(en) am Grundstück.

Grundbuchauszug

Liegt Ihnen ein Grundbuchauszug vor können Sie diesem unter anderem die Grundbuchblattnummer, die Flurstücksnummer, die amtliche Fläche und Eigentumsanteile (bei Wohnungs- oder Teileigentum) entnehmen.

Eigentümerinnen und Eigentümer sowie diejenigen, denen ein Recht am Flurstück zusteht (z.B. Nießbrauchsrecht), können über zwei Wege Informationen aus dem Grundbuch erhalten.

-

Kostenfreie Einsicht:

Zum einen kann das Grundbuch eingesehen werden. Für die Einsicht in das Grundbuch vor Ort beim Grundbuchamt werden keine Gebühren erhoben. Die Einsicht kann bei jedem bayerischen Grundbuchamt genommen werden und muss nicht zwingend bei dem Grundbuchamt erfolgen, in dessen Bezirk das betroffene Flurstück liegt. -

Kostenpflichtiger Ausdruck:

Zum anderen kann ein Ausdruck des Grundbuchblattes in amtlicher ("beglaubigter") oder einfacher ("unbeglaubigter") Form beantragt werden. Ein amtlicher Ausdruck kostet 20 Euro, der einfache Ausdruck 10 Euro.

Der Ausdruck kann beim Grundbuchamt schriftlich per Post, per Fax oder durch Abgabe des Antrages vor Ort beantragt werden. Eine Antragstellung per Telefon oder E-Mail ist nicht möglich.

Bedenken Sie hier aber bitte, dass Sie für die Hauptfeststellung den Stand zum 1. Januar 2022 benötigen und die Daten im Grundbuch gegebenenfalls aktueller sein könnten.

Die Grundbuchblattnummer finden Sie in notariellen Urkunden (zum Beispiel über den Kauf oder die Finanzierungsgrundschuld), aus den grundbuchamtlichen Eintragungsbekanntmachungen oder Kostenrechnungen sowie den kostenpflichtigen Auszügen aus dem Liegenschaftskataster.

Hinweis: Die Angabe "Grundbuchblatt" ist optional. Falls Ihnen die Grundbuchblattnummer nicht vorliegt, können Sie diese Angabe leer lassen.

Notarvertrag

Dem notariellen Kauf- bzw. Schenkungsvertrag können Sie Angaben zum Grundbuchblatt, der Gemarkung, der Nummer des Flurstücks und der Fläche des / der Flurstück(e) entnehmen, soweit sich zwischenzeitlich keine Änderung ergeben hat. Bei Wohnungs- und Teileigentum enthält der Notarvertrag weiterhin Angaben zu dem / den Miteigentumsanteil(en) am Grundstück.

Wohnflächenberechnung und Nutzflächenberechnung oder Bauplan

Der Wohnflächenberechnung können Sie die Wohnfläche entnehmen. Die Wohnfläche wird grundsätzlich nach der ab 1. Januar 2004 gültigen Wohnflächenverordnung ermittelt. Ist die Wohnfläche zulässigerweise bis zum 31. Dezember 2003 nach II. Berechnungsverordnung berechnet worden und haben sich keine baulichen Änderungen ergeben, kann die Wohnfläche der II. Berechnungsverordnung entnommen werden.Die Wohnfläche ist auch in den Bauunterlagen, dem Mietvertrag oder der Nebenkostenabrechnung ersichtlich. Bei Eigentumswohnungen ist die Wohnfläche auch aus der Wohngeldabrechnung ersichtlich. Für weitere Informationen zur Wohnfläche beachten Sie bitte die Punkte zur Wohnfläche bei den Fragen zur Anlage Grundstück. Liegt Ihnen z. B. eine Nutzflächenberechnung nach DIN 277 vor, können Sie der Berechnung die Angabe zur Nutz- oder Nutzungsfläche entnehmen.

Ist die Eigentümerin oder der Eigentümer des Grundstücks bzw. des Betriebs der Land- und Forstwirtschaft verstorben, ist folgendes zu beachten:

- Soweit der Todestag vor dem Stichtag 1. Januar 2022 liegt, waren die Erben bzw. die Erbengemeinschaft zum Stichtag bereits Eigentümer. Nähere Erläuterungen zur Eintragung in diesen Fällen finden Sie in der Ausfüllanleitung zum Hauptvordruck (BayGrSt 1) bzw. im entsprechenden Hilfetext in Elster.

- Soweit der Erblasser bzw. die Erblasserin erst nach dem Stichtag 1. Januar 2022 verstorben ist, ist noch der bzw. die Verstorbene als Eigentümer/in einzutragen. In diesem Fall ist unter Zeile 59 eine "1" einzutragen bzw. in Elster das Feld anzuhaken und die Angaben zu den einzelnen Erben als "Ergänzende Angaben zur Grundsteuererklärung" zu machen. Weiterhin ist eine entsprechende Empfangsvollmacht anzugeben.

Weitere Erläuterungen finden Sie auch bei den Fragen zum Hauptvordruck (BayGrSt 1) unter dem Punkt "Angaben zur Erbengemeinschaft, Bruchteilsgemeinschaft und Gemeinschaft ohne geschäftsüblichen Namen".

Als Nachlasspfleger ist folgendes zu beachten:

Als gesetzlicher Vertreter haben Sie (§§ 1960, 1961 BGB, § 81 AO) die steuerlichen Pflichten der vertretenen Personen zu erfüllen und sind somit auch erklärungspflichtig für die Grundsteuererklärung.

In der Grundsteuererklärung sind die Angaben zum Eigentümer bzw. zur Eigentümerin stichtagsbezogen (1. Januar 2022) einzutragen:

- Soweit der Erblasser bzw. die Erblasserin nach dem Stichtag 1. Januar 2022 verstorben ist, ist der bzw. die Verstorbene als Eigentümer/in einzutragen.

- Soweit der Todestag vor dem Stichtag 1. Januar 2022 liegt und die Erben noch unbekannt sind oder die Annahme der Erbschaft noch ungewiss ist, kann als Eintrag "Unbekannte Erben" o.ä. gewählt werden.

Ergänzend dazu ist in diesem Fall in Zeile 59 des Hauptvordrucks (BayGrSt 1) "Ergänzende Angaben zur Grundsteuererklärung" auf die Bestellung als Nachlasspfleger hinzuweisen und der entsprechende Beschluss des Nachlassgerichts über die Bestellung anzugeben (z. B. Beschluss des Amtsgerichts xxx vom xx.xx.xxxx über die Anordnung der Nachlasspflegschaft).

Unter Empfangsvollmacht sind die Angaben des Nachlasspflegers einzutragen.

Hier ist zunächst die Jahreszahl für den Feststellungszeitpunkt, auch Stichtag genannt, zu ergänzen:

- Für die aktuelle Hauptfeststellung ist dies der 1. Januar 2022.

-

Bei allen Änderungen an der wirtschaftlichen Einheit, wie z. B.

Neubau, Abriss, Erweiterung, Wegfall der Steuerbefreiung oder

Teilungserklärung, ist der 1. Januar des Jahres einzutragen, das

auf die Änderung folgt.

Beispiel: Bei einem Neubau eines Wohnhauses, das am 17. März 2022 bezugsfertig ist, ist der Feststellungszeitpunkt der 1. Januar 2023.

Das Aktenzeichen ist immer 17-stellig. Sie finden es

-

auf dem letzten Einheitswertbescheid bzw.

Grundsteuermessbescheid

-

oder, sofern Sie eines erhalten haben, auf dem

Informationsschreiben

Das Lagefinanzamt ist das Finanzamt, in dessen Bereich das betreffende Grundstück bzw. der betreffende Betrieb der Land- und Forstwirtschaft liegt.

Wenn sich das Grundstück oder der Betrieb auf die Bezirke mehrerer Finanzämter erstreckt, ist die Erklärung bei dem Finanzamt einzureichen, in dessen Bezirk der wertvollste Teil liegt.

Ersichtlich ist das Lagefinanzamt ebenfalls

-

auf dem letzten Einheitswertbescheid

-

oder, sofern Sie eines erhalten haben, auf dem

Informationsschreiben

Für eine Hauptfeststellung, wie es zum 1. Januar 2022 der Fall ist, ist eine „1“ ist einzutragen.

Hinweis: Auf einen Hauptfeststellungszeitpunkt müssen für alle wirtschaftlichen Einheiten – egal ob Betriebe der Land- und Forstwirtschaft oder Grundstücke – entsprechende Grundsteuererklärungen abgegeben werden.

Für Grundstücke gibt es keine weiteren Hauptfeststellungen.

Für Betriebe der Land- und Forstwirtschaft wird alle sieben Jahre eine neue Hauptfeststellung durchgeführt. Das bedeutet, dass unabhängig davon, ob sich am Betrieb etwas geändert hat oder nicht, die Grundsteuerwerte neu ermittelt werden. Der Stichtag für die zweite Hauptfeststellung ist somit der 1. Januar 2029.

Wenn es sich nicht um einen Hauptfeststellungszeitpunkt handelt, sind alle Veränderungen am Grundstück bzw. am Betrieb der Land- und Forstwirtschaft anzuzeigen und eine Grundsteuererklärung abzugeben. Dabei sind folgende Feststellungsarten zu unterscheiden und zum jeweiligen Stichtag die entsprechende Feststellung auszuwählen.

Eine „2“ ist für eine

Nachfeststellung einzutragen:

Eine Nachfeststellung ist veranlasst, wenn eine wirtschaftliche

Einheit neu entstanden ist. Die Teilung eines Grundstücks in

Parzellen oder auch die Teilung eines Grundstücks in Wohnungs- und /

oder Teileigentum sind typische Beispiele dafür.

Die Nachfeststellung ist aber auch auszuwählen, wenn eine bestehende

wirtschaftliche Einheit zum ersten Mal besteuert wird. Das heißt,

wenn der Grund für die Grundsteuerbefreiung wegfällt.

Eine „3“ ist bei Fortschreibung(en) einzutragen:

Fortschreibungen sind immer dann veranlasst, wenn sich etwas an den

- Flächen von Grund und Boden und / oder den Gebäuden,

- Beträgen bzw. am Wert

der wirtschaftlichen Einheit ändert, z. B. weil Baumaßnahmen durchgeführt wurden, sich die Größe der Flächen oder die Nutzung geändert hat oder eine Grundsteuermesszahlermäßigung weggefallen ist.

Ein reiner Eigentümerwechsel durch z. B. Kauf, Erbfall oder Schenkung muss dem Finanzamt gegenüber nicht erklärt werden. Diese Sachverhalte werden dem Finanzamt von den zuständigen Behörden mitgeteilt und von Amts wegen durchgeführt.

Eine „4“ ist für eine Aufhebung einzutragen:

Eine Aufhebung ist veranlasst, wenn eine wirtschaftliche Einheit

- wegfällt, z. B. aufgrund Teilung in Wohnungseigentum, oder

- aufgrund einer vollständigen Grundsteuerbefreiung nicht mehr besteuert wird.

Bei Art der wirtschaftlichen Einheit ist auszuwählen, ob es sich um ein

- unbebautes Grundstück,

- bebautes Grundstück oder

- um einen Betrieb der Land- und Forstwirtschaft handelt.

Bei der Art der wirtschaftlichen Einheit ist die entsprechende Ziffer 1 bis 3 einzutragen.

Handelt es sich um ein unbebautes Grundstück ist hier eine „1“ einzutragen.

Ein unbebautes Grundstück ist ein Grundstück, das nicht zu einem Betrieb der Land- und Forstwirtschaft gehört und auf dem sich keine benutzbaren Gebäude befinden. Ein Gebäude ist dann als benutzbar einzustufen, wenn es bezugsfertig ist; eine Bauabnahme ist nicht notwendig. Grundstücke mit zerstörten oder dem Verfall preisgegebenen Gebäuden gelten als unbebaut. Ein Gebäude ist dem Verfall preisgegeben, wenn das Gebäude nicht mehr dauerhaft benutzt werden kann. Als unbebaute Grundstücke gelten auch baureife Grundstücke (das heißt, dass das Grundstück in einem Bebauungsplan als Bauland ausgewiesen und eine sofortige Bebauung möglich ist). Ein Grundstück gilt auch dann als unbebaut, wenn alle auf dem Grundstück errichteten Bauwerke insgesamt eine Gebäudefläche von weniger als 30 m² haben.

Dies gilt nicht

- für Garagen, die eine eigene wirtschaftliche Einheit bilden, zu einer Wohnnutzung gehören und weniger als 30 m² Gebäudefläche haben

- wenn die Gebäudefläche der wirtschaftlichen Einheit nur deshalb weniger als 30 m² beträgt, weil das Bauwerk z. B. in Wohnungseigentum und / oder Teileigentum aufgeteilt ist, das Bauwerk aber insgesamt mehr als 30 m² Gebäudefläche hat

Handelt es sich um ein bebautes Grundstück ist hier eine „2“ einzutragen.

Ein bebautes Grundstück ist ein Grundstück im Grundvermögen, auf dem sich benutzbare Gebäude befinden. Ein Gebäude ist benutzbar, wenn es bezugsfertig ist und somit den künftigen Nutzern die bestimmungsgemäße Nutzung nach objektiven Gesichtspunkten zugemutet werden kann. Eine Bauabnahme ist nicht notwendig. Wird ein Gebäude in Bauabschnitten errichtet, ist der bezugsfertige Teil als benutzbares Gebäude anzusehen.

Als bebautes Grundstück gelten auch

- bei einem Gebäude auf fremdem Grund und Boden beide wirtschaftliche Einheiten (Grund und Boden sowie Gebäude)

- Grundstücke, auf denen sich Gebäude oder Anlagen für Zwecke des Zivilschutzes befinden, die bei der Ermittlung des Grundsteueräquivalenzbetrags der Nutzflächen unberücksichtigt bleiben.

Handelt es sich um einen Betrieb der Land- und Forstwirtschaft ist hier eine „3“ einzutragen.

Zum Betrieb der Land- und Forstwirtschaft gehören

- der Grund und Boden

- Wirtschaftsgebäude (die einem Betrieb der Land- und Forstwirtschaft dauernd zu dienen bestimmt sind, z. B. Ställe, Scheunen oder Schuppen)

- ehemalige Wirtschaftsgebäude, soweit sie keine andere Zweckbestimmung erhalten haben

- stehende Betriebsmittel (z. B. Maschinen, Ackergeräte oder Milchkühe)

- umlaufende Betriebsmittel (z. B. Saatgut, Düngemittel oder Holz)

Nicht zum Betrieb der Land- und Forstwirtschaft gehören

- Wohngebäude (z. B. Betriebsleiterwohnung, Altenteilerwohnung, Wohnungen für Angestellte des Betriebs der Land- und Forstwirtschaft oder Ferienwohnungen)

- Grund und Boden, der nicht land- und forstwirtschaftlich genutzt wird

- Gebäude und Gebäudeteile, die nicht land- und forstwirtschaftlich genutzt werden

Als Betrieb der Land- und Forstwirtschaft gelten auch einzelne land- und forstwirtschaftlich nutzbare Flächen, die ungenutzt, selbstgenutzt oder verpachtet sind.

Land- und forstwirtschaftlich genutzte Flächen (mit Ausnahme der Hofstelle) gehören nicht zu einem Betrieb der Land- und Forstwirtschaft, wenn

- sie in einem Bebauungsplan als Bauland festgesetzt sind, die sofortige Bebauung möglich ist und die Bebauung innerhalb des Plangebiets in benachbarten Bereichen begonnen hat oder schon durchgeführt ist

oder

- zu erwarten ist, dass sie innerhalb von sieben Jahren zu anderen Zwecken, wie z. B. als Bauland, Gewerbeland oder Industrieland genutzt werden.

Der Wohnteil des Betriebsinhabers eines Betriebs der Land- und Forstwirtschaft, die Altenteilerwohnung sowie die Wohnungen für Mitarbeiter im land- und forstwirtschaftlichen Betrieb gehören nicht zur wirtschaftlichen Einheit Betrieb der Land- und Forstwirtschaft, sondern bilden im neuen Recht eine oder mehrere eigene wirtschaftliche Einheiten des Grundvermögens.

Für diese Wohnflächen, die in engem räumlichen Zusammenhang mit einem Betrieb der Land- und Forstwirtschaft stehen, kann unter bestimmten Voraussetzungen eine Steuerermäßigung in Frage kommen. Details hierzu finden Sie in der „Liste der Ermäßigungen der Grundsteuermesszahl“ zur Nummer „01“ in der Anleitung zur Anlage Grundsteuerbefreiung/ -ermäßigung (BayGrSt 4).

Für diese wirtschaftliche Einheit des Grundvermögens ist eine separate Grundsteuererklärung als bebautes Grundstück abzugeben.

Erläuterungen zum neuen Aktenzeichen für einen Wohnteil des Betriebs der Land- und Forstwirtschaft finden Sie hier.

Wie die dazugehörigen Umgriffsflächen ermittelt werden können, wird in den Fragen unter dem Punkt "Wie wird die Umgriffsfläche ermittelt?" näher erläutert (mit Video zur „Nutzung des BayernAtlas-Beta“).

Wie die Formulare für einen Wohnteil eines Betriebs der Land- und Forstwirtschaft konkret auszufüllen sind, wird im Video „Wohngebäude Land- und Forstwirtschaft“ im Detail erklärt.

Sprechtext zum ELSTER-Video Wohngebäude LuF

Sprechtext zu den Papier-Videos Wohngebäude LuF

Zugehöriger Bescheid über die Grundsteueräquivalenzbeträge zum Video Wohngebäude LuF

Zugehöriger Bescheid über den Grundsteuermessbetrag zum Video Wohngebäude LuF

Die Umgriffsfläche z. B. eines Wohnteils eines Betriebs der Land- und Forstwirtschaft wird für die Ermittlung des „Zur wirtschaftlichen Einheit gehörenden Anteils“ bei den Angaben zum Grund und Boden, Flurstücke, auf der Anlage Grundstück (BayGrSt 2) benötigt.

Umgriffsfläche ist die bebaute Fläche samt Umgriff nach der Verkehrsauffassung.

Zum Umgriff gehört beispielsweise

- der Hausgarten

- der Zufahrtsweg

- der Eingangsbereich bzw. Vorgarten oder

- die Terrasse.

Wie Sie die entsprechenden Flächen im Formular eintragen finden Sie unter dem Punkt "Angaben zum Grund und Boden – Flurstücke".

Ein anschauliches Beispiel zum Messen der Umgriffsfläche finden Sie im

Sprechtext zum Video BayernAtlas-Beta

Eine verbleibende Fläche, die nach der Verkehrsauffassung nicht eindeutig zugeordnet werden kann, ist hilfsweise nach dem Verhältnis der jeweiligen bebauten Fläche des Gebäudes zur bebauten Fläche aller Gebäude zu ermitteln.